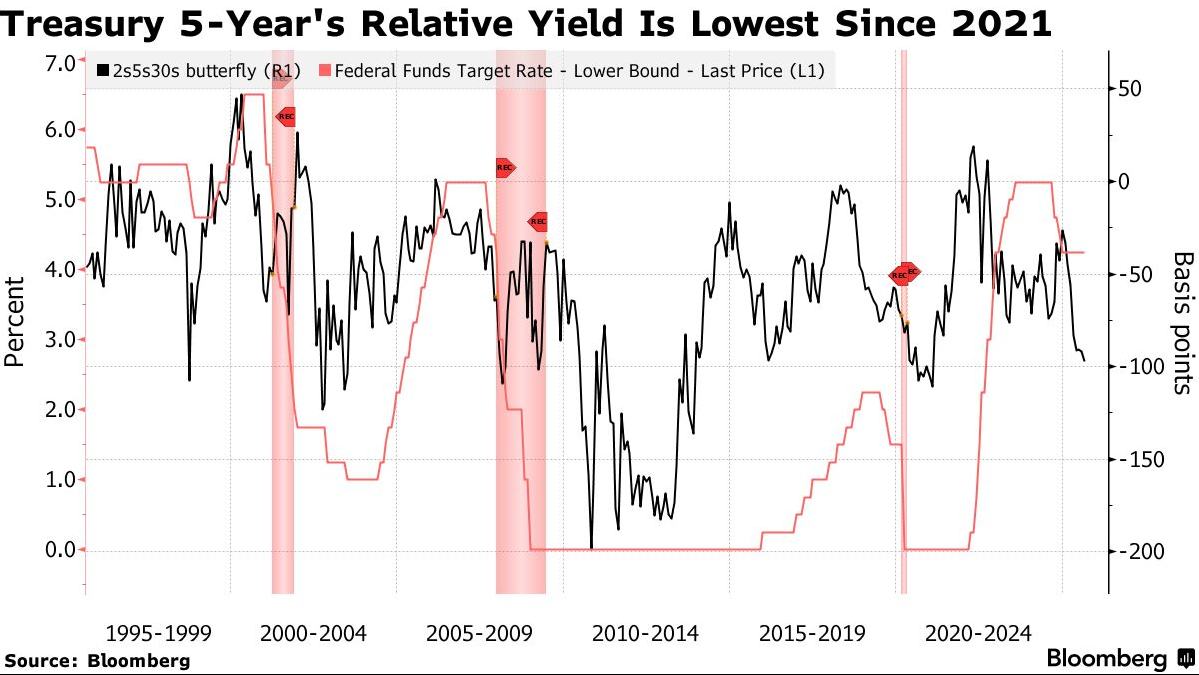

高盛利率策略团队最新分析指出,除非美联储将基准利率降至零,否则当前五年期美国国债的估值水平在历史上极为罕见。截至周三,五年期美债收益率报3.78%,仍接近2022年初以来的区间高位——彼时美联储政策利率下限尚处于零水平。但通过债券市场常用的相对价值评估模型(基于两年期与30年期美债收益率的蝶式价差分析)显示,五年期品种的收益率已处于历史性高位。

高盛策略师威廉·马歇尔与比尔·祖在8月5日发布的报告中强调,当前美债市场的核心特征持续聚焦于“五年期收益率的丰沛程度”。其采用的蝶式价差模型通过“五年期收益率×2 -(两年期+30年期收益率)”的公式计算,当前结果接近-100个基点,这一数值已触及2021年初以来形成的波动区间下限。

两位策略师指出,这种估值现象本质上与市场对美联储降息时点及幅度的预期密切相关,且难以长期维持。他们分析称:“年初以来市场持续计入更多短期降息预期,并预期累计降息幅度更大。若要改变收益率曲线陡峭化趋势并缓解五年期品种的高估状态,最直接的路径是市场转向更明确的前瞻性定价。”

值得注意的是,五年期美债今年成为表现最强的品种,这主要得益于降息预期的支撑,而长期债券则因持续通胀压力和美国预算赤字扩张面临收益率上行风险。高盛团队补充道,这种分化或许也反映着市场预期:随着美联储领导层明年更迭,政策路径可能在2026年年中后转向更为鸽派。

数据显示,自去年末以来,五年期美债收益率已累计下行60个基点,两年期品种下行52个基点,而三十年期收益率几乎未现变动,进一步凸显出中期债券在降息预期主导下的相对优势。

网友留言(0)