每经记者 蔡鼎 每经编辑 兰素英

本周伊始,美国股市便以引人注目的表现吸引了全球市场的目光。

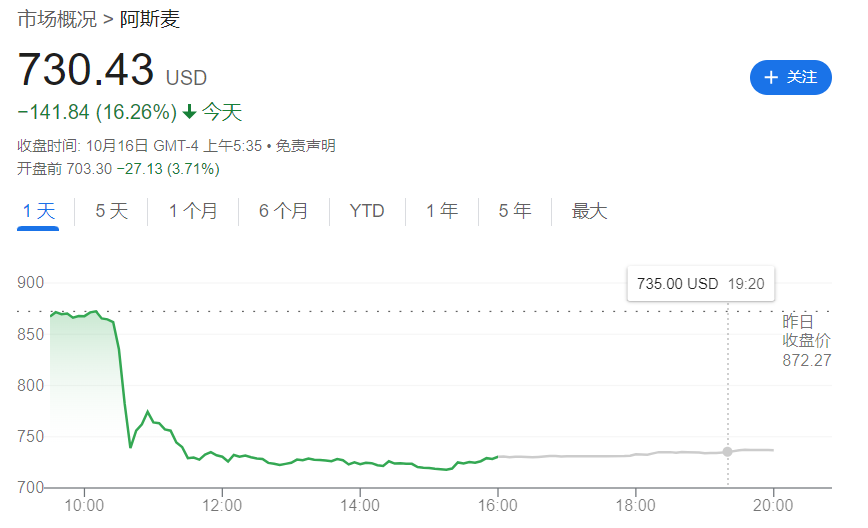

周一(10月14日),标普500指数再度刷新历史高点,带领着美股以强劲之势迈入牛市的第三个年头。然而次日,美股三大指数便齐齐下跌,纳指跌逾1%领跌,标普500和道指挥别历史最高,阿斯麦业绩“爆雷”,拖累一众科技股大跌。

这样的表现也让这一关键问题浮出水面:这轮牛市是否还能持续?能持续多久?

从2022年10月的熊市低谷一路攀升,标普500指数创下了46次历史新高,在两年的时间实现了超过62%的累计涨幅。尤其是2024年以来到10月15日,该指数已经斩获22.61%的涨幅,为美股市场注入了超过8万亿美元的资金。

Dakota Wealth Management高级投资组合经理Robert Pavlik在接受《每日经济新闻》记者采访时指出,“短期来看,我对美股的看法仍很谨慎。”他认为,有几个因素可能影响美股的走势,包括累计涨幅过大,美国总统大选影响,以及美联储接下来的行动。

在他看来,如果三季度企业盈利好于预期,那么标普500指数到年底可能达到6000点,这意味着该指数在第四季度还有约3%的上涨空间。这点与高盛的预期一致。

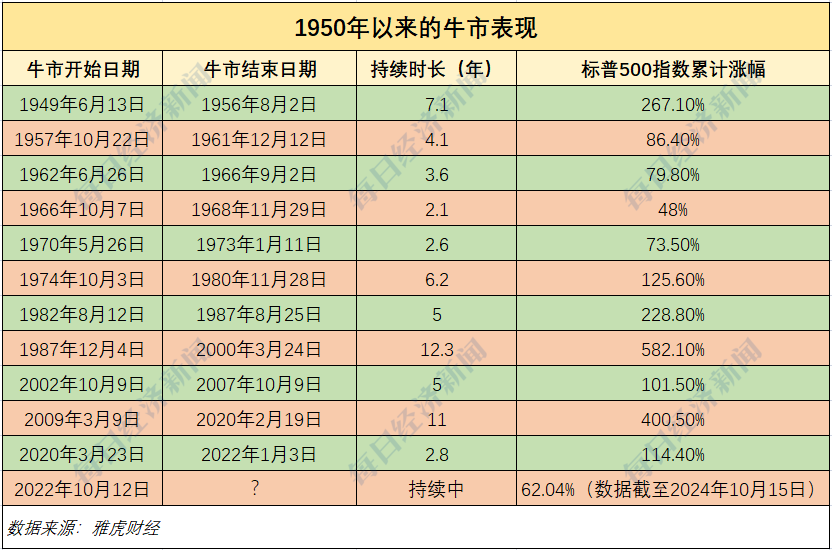

而从历史数据看,自1950年以来,不算当下这轮,过往的11轮牛市平均持续61个月(约5年)。当牛市进入第三年,回报出现明显的分化,仅有五轮牛市的第三年回报为正,有牛市到第三年直接跌入熊市。

10月14日,标普500指数收盘再度创下历史新高,报5859.85点,以乐观的态势开启了该指数牛市第三个年头的序幕。

自2022年10月12日标普500指数在3577.03点的熊市低点收盘以来,标普500指数已经创下46次历史新高,截至2024年10月15日收盘,该指数已经累计上涨近62.04%。单看今年的表现,标普500已累涨22.61%,为美股增加了超过8万亿美元的市值。

然而,到10月15日,美股三大指数便齐齐下跌,纳指跌逾1%,标普500和道指挥别历史最高点,半导体巨头阿斯麦业绩“爆雷”,拖累一众科技股大跌。

当天,阿斯麦公布财报称,该公司今年第三季度接到的订单大幅减少,总订单金额约为26亿欧元,不到上一季度近56亿欧元的一半。这一数据公布后,公司股价迅速下跌,收盘跌幅达16.26%,创近26年来最大单日跌幅。美股芯片股也集体下挫,费城半导体指数收跌5.28%,英伟达跌超4%,AMD跌超5%,英特尔跌超3%。

这样的表现也让这一关键问题浮出水面:这轮牛市是否还能持续?能持续多久?

随着市场对美联储大幅降息的押注减弱、大选风险在即和全球紧张局势升温,美债收益率上升,以及投资者预期未来几周财报季可能表现平平,一些分析师对美股在今年最后几个月里是否能维持涨势持怀疑态度。

尽管摩根大通、富国银行和贝莱德等投行以亮眼的表现拉开了美股三季报的序幕,但华尔街目前对整个财报季的期待并不高。根据FactSet数据统计,目前华尔街预计标普500指数成分股公司在第三季度的盈利将同比增长4.7%,远低于上一季度的7.9%,为四个季度以来的最低增幅。

不过,也有观点指出,由于华尔街对美股盈利预期降低,这也让企业财报有了更多超出预期的空间,为股价带来正面反馈。

Robert Pavlik在接受《每日经济新闻》记者采访时指出,“短期来看,我对美股的看法仍很谨慎,有几个因素可能影响美股的走势。首先,美股今年已经上涨超过20%,目前处于高位,然后是美国总统大选。此外,投资者也在质疑美联储的下一步行动以及可能在何时采取行动。尽管通胀已经较一年前明显放缓,但仍高于美联储的目标水平。”

Pavlik补充道:“现在是10月份,从历史上看,这通常是美股波动较大的月份。不过需要指出的是,我并不认为以上这些以因素中的任何一个会对美股产生长期负面的影响,但可能对美股造成一些短期的抛售压力。因此,为了应对可能出现的抛售,我已经削减了投资组合中已经上涨过快的头寸。持有现金能够帮助我们抵御市场的下跌,同时抓住可能出现的机会。”

如果把时间轴拉长,美股过往牛市中第三年的表现如何呢?

独立财务顾问投资和商业解决方案提供商LPL Financial首席技术策略师Adam Turnquist表示,自1950年以来,不算当下的牛市,过往的11轮牛市平均持续61个月(约5年)。这表明,当前的美股牛市可能还有继续上涨的空间。

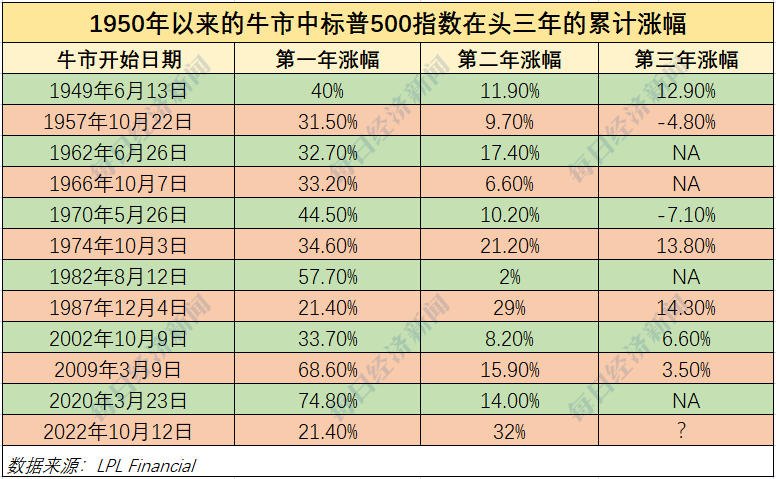

行情数据显示,在自2022年10月12日以来开启的本轮牛市中,标普500指数在第一年的累计涨幅为22%,为1974年的所有牛市中第三低。不过,第二年的涨幅为34%,为1974年所有牛市中最高,过去50年的所有牛市第二年中位数涨幅仅为11.5%。

从下图可以看出,在这11轮美股牛市中,第三年的回报出现明显的分化,仅有五轮牛市的第三年回报为正,有两轮牛市在第三年经历了较大的回调,剩余的四轮牛市到了第三年直接跌入熊市。美国研究机构CFRA Research指出,所有这11轮持续两年的美股牛市在随后的12个月中经历了至少一次5%或以上的大跌。

独立投资顾问机构CFRA Research首席投资策略师Sam Stovall认为,随着牛市进入第三年,目前美国股市,尤其是大盘股的高估值“令人担忧”。标普500指数目前的市盈率为25倍,为二战以来美股牛市第二年的最高估值水平。据CFRA Research的数据,这一水平也比过去50年以来的所有牛市第二年的市盈率中位数高出48%。

“在牛市的第三年,市盈率通常会下降,因为每股收益的增长往往会加速,证实牛市早期价格大幅上涨所隐含的乐观情绪。”Stovall指出。

嘉信理财在10月14日的报告中提到,目前,近80%的标普500指数成份股股价高于200日均线,行业参与度在过去一年中显著增加,货币环境对股市更加有利。该机构指出,“这并不是说美股牛市的第三年将没有波动。由于估值看起来相当高,投资者情绪(特别是行为指标)处于泡沫的一端,面对任何负面催化,美股市场可能更容易受到回调的影响。”

但在部分投行看来,美股接下来依然有较大的上行空间。

10月4日,高盛将标普500指数年底的目标点位上调至6000点,这意味着在15日的收盘价上,该指数还有约3%的上涨空间。同时,高盛还将未来一年的目标点位上调至6300点。不过,该行首席股票策略师David Kostin指出,已经很高的估值可能会限制该指数在2025年的上行空间。

金融服务提供商BMO Capital Markets首席投资策略师Brian Belski在9月的一份报告中写道:“我们仍对市场的强劲上涨感到意外。”Belski将标普500指数的年终目标位从之前的5600点上调至6100点。

LPL Financial首席全球策略师Quincy Krosby表示,预计明年美股企业盈利将会增长。AI革命也为市场带来了新的强劲回报。

Robert Pavlik告诉《每日经济新闻》记者,他预计今年美股将会有一个不错的收尾,市场的反弹也将延续到2025年。

“我们已经将标普500指数2024年年底的目标点位上调至6000点。不过,我的观点是基于这样一种前提,即三季度的企业盈利好于预期,并提供良好的前瞻性指引。同时,我们认为,美联储将继续降息,进一步利好美股。”

针对明年的美股走势判断,Pavlik对记者称,“我们对标普500指数2025年年底的目标点位是6850点,也就是说明年预计将再涨14%。不过,考虑到制造业和服务业的放缓以及房地产市场的持续疲软,我预计明年美股的波动将加大。尽管美联储采取了宽松措施,但明年年中市场对经济衰退的担忧可能仍会加剧,这是因为降息的效果需要很长时间才能传递到消费者端。”

网友留言(0)