中国顶尖的新消费数字科技服务商乐信(LX.US)正考虑将明年的分红比例由当前的20%上调至25%,这一信息是在近期中金公司组织的一场面向投资人的内部交流会上透露的。

该会议吸引了众多机构及高净值投资人的参与,乐信创始人、董事长兼CEO肖文杰、CFO郑锡贵、CRO乔占稳等多位高管均有与会。

在交流会上,乐信管理层在在风险控制、资产质量和盈利能力等方面均与投资人做了坦诚对话。他们预计,到2025年,公司将实现显著增长,并计划从明年第一季度开始逐步提高分红比例,从当前净利润的20%提升至大约25%。

乐信一直将投资者回报视为重中之重,自2023年起,乐信每半年均稳定对投资人派发分红。按当前的股价来计算,25%左右的分红比率,相当于年股息率在5%左右。

一位参会的投资人透露,25%的净利润分红、5%的股息率,两项指标均对投资人极具诱惑力,“因为这在整个中概股、ADR(美国存托凭证)中都处于领先的地位”。

乐信之所以敢于提高分红比率,主要得益于其净利润的大幅增长预期。这一增长的基石在于乐信业界领先的风险管理团队已完成升级,且底层风控能力持续迭代,为公司筑起了一道坚实的风险防线。

作为例证,乐信2024Q2与Q1相比,在放款规模保持稳定的情况下,收入环比增长了12%,净利润环比同样增长了12%。

这一增长的背后,是站上公司坚实的风控臂膀之上:随着业界领先的风险管理团队的升级完成与底层风控能力的持续建设迭代,乐信的风险管理能力显著提升。乐信2024Q2新增资产的FPD7相较于第一季度下降了约 14%;全量资产在第二季度末的入催率相较于季度初下降了约 7%;回收率也呈现出提升的良好态势,其中 30天回收率相较于季度初提升了绝对值约1.5%。

乐信自成立以来,一直注重风险控制能力的提升。特别是自去年下半年行业风险上升以来,乐信通过加强风险识别能力和全生命周期风控体系的落地,以及引入智能化风控工具,显著提升了风险管理能力;更从行业内引进了多位行业头部风控专家,在模型到策略、风控产品等各个核心风控管理岗位上实现了迭代和升级。

随着公司对风险的积极管控,资产质量不断提升,营收也稳步增长。据中报显示,乐信2024Q2放款规模达到510亿,随着国内经济刺激政策的出台,未来信贷需求有望逐步恢复。

乐信管理层坦言,基于存量风险调整及逐步恢复至2023年风险周期前的水平,新增资产的风险水平已经达到偏好区间(预估Q4的风险会继续下降),在此基础上,乐信预计将在规模上恢复实现稳健增长。

在与同行的比较中,乐信在净利率方面过去表现不及同行,这主要是受到过去风险能力表现不佳的影响。不过,随着风险团队的升级和风险管理能力的提升,乐信管理层表示,有信心在未来首先达到行业的平均风险水平,进而实现利润率向行业水平靠拢。“这些都会在今后主要是明年的财报中体现出来”。

从长期来看,乐信还拥有自己独特的消费生态优势,例如除了借贷业务之外,还有电商等业务板块,这为乐信在未来超越行业平均水平提供了有力的支撑。

作为利润的另一重要支撑,海外市场将做出重要贡献。乐信目前主要在墨西哥和印尼深耕,两地仍处于开拓阶段,但业务已取得了显著增长,且资产的收益率将好于国内业务。以墨西哥市场为例,二季度放款规模环比增长61%,营收环比增长113%。

综上所述,从业务、净利润增长,加之分红比例的提升,乐信在估值方面呈现出极具吸引力的态势。

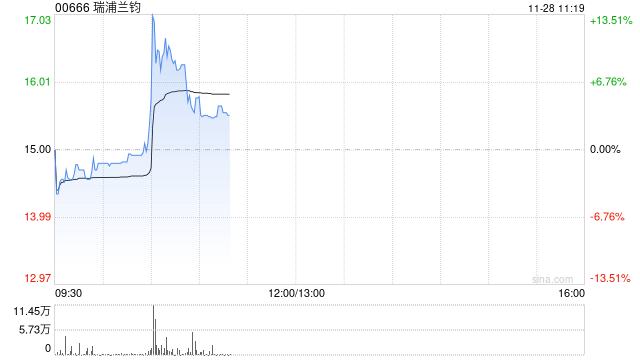

从投资角度来看,乐信当前净资产约为100亿,市盈率(PE)和市净率(PB)估值水平均低于同行。尽管近期其股价涨幅惊人——超过100%,但市净率仍然只有0.4x,与行业水平相比,仍处于较低的位置,这表明乐信的估值修复空间巨大,对投资者仍具有较高的吸引力。

网友留言(0)