黄金差价套利:常见策略及其在不同市场条件下的表现

在黄金投资领域,差价套利是一种常见的获利手段。差价套利策略主要是利用不同市场、不同时间或不同合约之间的价格差异来获取利润。以下为您介绍几种常见的黄金差价套利策略以及它们在不同市场条件下的表现。

跨市套利

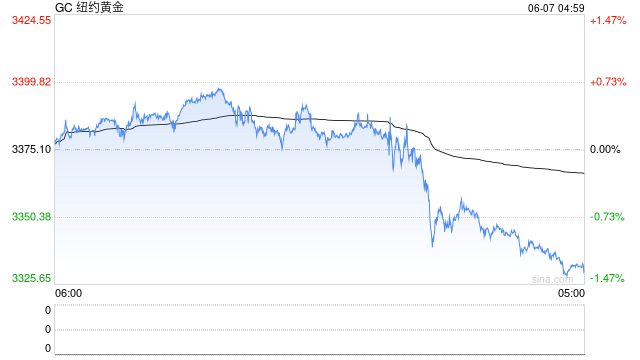

跨市套利是指在不同的黄金交易市场之间进行套利操作。由于不同市场的供求关系、交易成本、市场情绪等因素的影响,同一时间黄金在不同市场的价格可能会存在差异。当这种价格差异超过了交易成本时,就可以通过在价格低的市场买入,在价格高的市场卖出,从而获取差价利润。

在市场流动性充足、交易成本较低且市场间价格差异明显时,跨市套利能够带来较为稳定的收益。然而,如果市场出现极端波动或者政策干预导致市场间的交易通道受阻,跨市套利可能会面临较大风险。

期现套利

期现套利是利用黄金期货合约与现货黄金之间的价格差异进行套利。当期货价格高于现货价格时,可以卖出期货合约,同时买入现货黄金;反之,当期货价格低于现货价格时,可以买入期货合约,同时卖出现货黄金。

这种策略在期货合约临近交割时效果较为显著,因为此时期货价格与现货价格会逐渐收敛。但需要注意的是,期货交易具有较高的杠杆,可能会带来较大的亏损风险。

跨期套利

跨期套利是在同一期货市场上,利用不同交割月份的黄金期货合约之间的价格差异进行套利。例如,预期未来黄金价格上涨时,买入近期合约,卖出远期合约;预期未来黄金价格下跌时,则卖出近期合约,买入远期合约。

在市场趋势较为明确且合约间价差合理时,跨期套利能够获得较好的收益。但如果市场出现反转或者价差波动超出预期,可能会导致套利失败。

下面以表格形式对上述三种常见策略进行比较:

策略 优势 风险 适用市场条件 跨市套利 利用市场间价格差异,机会较多 市场波动、政策风险、交易成本 市场流动性好,价格差异明显 期现套利 期货与现货价格收敛,确定性较高 期货杠杆风险、交割风险 期货合约临近交割 跨期套利 无需考虑现货因素,操作相对灵活 市场趋势判断错误、价差波动 市场趋势明确,合约价差合理需要注意的是,黄金差价套利并非毫无风险,投资者在进行套利操作时,需要充分了解市场规则和交易机制,合理控制风险,同时具备敏锐的市场洞察力和快速的决策能力。

【免责声明】本文仅代表作者本人观点,与和讯网无关。和讯网站对文中陈述、观点判断保持中立,不对所包含内容的准确性、可靠性或完整性提供任何明示或暗示的保证。请读者仅作参考,并请自行承担全部责任。邮箱:news_center@staff.hexun.com

网友留言(0)