最近梳理二季度各类产品的增量,不得不感叹一句,FOF也是好起来了。

在经历连续三年的规模下滑之后,今年以来,FOF迎来“两连增”,规模连续两个季度回升。曾经不被看好的FOF,正以一种低调的姿态重新回到增长的路径上来。

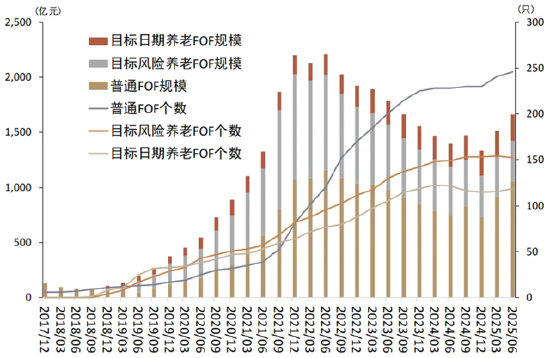

Wind数据显示,截至 2025 年二季末, 全市场FOF 基金数量合计 518 只,较上季末增加 6 只。基金规模合计 1657.1 亿元,较上季末上升 9.7%。

数据来源:wind,中金证券

为什么今年以来FOF基金开始受到市场关注?

这要先从FOF基金本身说起。简单来说,FOF是一种专门投资于其他基金的基金,通过持有多个基金,实现资产的多元化配置,以分散风险并追求稳健的投资回报。

国泰基金FOF投资部投资总监曾辉做过一个有趣的比喻:管理FOF基金有点像“开餐厅”。

“如果将股票比作FOF产品的原材料,那么单只基金相当于餐厅的半成品,FOF要做的,就是将半成品加工成成品。这非常考验餐厅的搭配能力,也就是资产配置的能力。”

说到底,FOF基金并不简单的是一种产品,而是提供了关于资产配置的一站式解决方案。

其次,FOF基金顺应了当前低利率环境下的财富管理需求。目前国有大行一年期定存利率已经进入0字头,在低利率环境下,对于投资者来说,面临着如何获得更好收益以及更低风险的配置难题。FOF基金通过配置低相关性的多元资产降低投资风险同时力求增厚收益,对低风险偏好的投资者来说更加友好。

此外,FOF基金通过定性与定量分析,对于全市场基金进行充分的分析调研,挑选出适合当下市场风格的基金,并进行持续的投后跟踪及管理,帮助投资者一键打包全市场精品基金。

数了一下,截至2025年二季度末,市场上共有1.2万只公募基金。能够在数以万计的基金中筛选出适合自己的组合并且实现好的业绩,可以说是非常考验基金经理功力了。

我们来看一下国泰基金曾辉的业绩表现。

以国泰瑞悦FOF为例,该产品以绝对收益为目标,在求稳的基础上,通过小仓位把握长久期债、可转债和商品投资的机会,力求增厚收益。从近2年业绩来看,国泰瑞悦FOF近2年收益率8.12%,排名同类第一;近2年最大回撤仅为-0.75%,大幅小于同类-1.25%的平均回撤水平,而且2022年10月-2025年6月,连续11个季度为正收益。

注:收益和最大回撤数据来源:wind,截至2025/7/4,业绩经托管行复核,同类指wind投资类型(二级分类)债券型FOF基金,排名数据来源于银河证券,截至2025/7/4,同类指银河证券基金三级分类债券型FOF(A类),具体排名为1/12基金过往业绩不代表未来表现,基金有风险,投资需谨慎。

这份成绩,是如何实现的?要从曾辉的投资方法说起。

在FOF投资中,曾辉采用“两分法”,将持仓分为核心基金和卫星基金,前者重点控回撤,后者重点追求弹性--如此一来,力求实现控回撤与稳收益的双目标。

在操作层面,将“控制回撤至上”视为首要选择,在“控制回撤至上”的前提下,顺应市场趋势,根据相关市场强弱进行动态切换,通过优化核心基金与卫星基金的仓位结构,实现攻守之间的顺势转换:当守之时,绝不冒进;当攻之时,绝不退缩。攻守转换间,追求更高的风险收益。

在新鲜出炉的瑞悦FOF二季报里,我们得以窥见曾辉FOF投资“两分法”的妙用。

报告期内该产品主要采取哑铃型的投资结构:一端是70%以上的短久期债券基金,为本组合提供高确定性的绝对收益,对冲另外一端的波动风险,另一端是小仓位的长久期债券基金(如 30 年国债 ETF 等)、商品基金或可转债基金,提供至多三个方向的多资产配置增强收益。

对于下一阶段的市场,曾辉也有了清晰的想法。

他表示,股市方面,我们判断市场的主要风险,已经由过去几年的宏观系统性风险,转变为中观行业轮动踏空风险。4 月初关税战冲击是一个很好的例子,证明了股市即使遭遇了较大的外部冲击,整体风险也是可控的。从 1 季度的机器人,到 2 季度港股创新药,行业短期暴涨(暴跌)、行业轮动速度明显加快、持续时间缩短,则表明目前市场的主要风险是结构性的中观行业踏空风险。股市下半年的整体表现,可能因国外美联储降息周期到来、国内补库存周期持续、反内卷等因素而好于上半年。股市中观行业方面,行业轮动表现呈现短期化、波动大特征,按照我们的超涨-超跌投资框架,我们判断市场风格可能会从超涨转向超跌,市场会挖掘更多因政策或其他利好因素触底的超跌行业。

债市方面,我们判断在股市趋稳的大背景下,债市走势会以平稳为主,随着时间的推移,上涨空间会逐步缩小,长久期债券基金的波段和可转债基金的操作将日益重要:长久期债券基金(如 30 年国债 ETF)的投资机会可能主要是跌出来的,深跌才有入场良机,可转债基金也要评估权益市场的影响而做好波段择时。

最后,回到“资产配置”。虽然只是简简单单的四个字,但在实操过程中,却又有万千学问。如何选资产、定比例、选基金,不同人在每一步都可能做出完全不同的效果。

尤其是在当下波动加大的市场中,如果你也感到心有余而力不足,想买一只不用太操心、不用天天看账户的基金。那不如把专业的事交给专业的人来做,通过FOF基金省心省力做好资产配置。

国泰优选领航

一年持有混合型FOF

(013279)

国泰行业轮动股票型FOF

(A类:501220 C类:014197)

国泰稳健收益

一年持有偏债混合型FOF

(014067)

国泰民安养老

2040三年目标日期型FOF

(A类:007231 Y类:017302)

国泰瑞悦

3个月持有债券型FOF

(016644)

国泰民享

稳健养老一年持有期混合型FOF

(014898)

风险提示

基金有风险,投资需谨慎。基金名称中的“养老”不含收益保障或其他任何形式的收益承诺,养老基金不保本,可能发生亏损。投资者在投资前应仔细阅读《基金合同》《招募说明书》《产品资料概要》、风险提示书等法律文件,了解基金的风险收益特征,并根据自身的投资目的、投资期限、投资经验、资产状况等判断基金是否和您的风险承受能力相匹配。观点仅供参考,不构成投资建议或承诺。我国股市运作时间较短,历史业绩不预示未来表现。截至2025年年中,曾辉在管产品包括国泰优选领航一年持有FOF、国泰行业轮动FOF、国泰稳健收益一年持有FOF、国泰民安养老2024三年FOF、国泰民享稳健养老一年持有期FOF,国泰瑞悦FOF;以上产品业绩/比较基准列示如下:国泰优选领航一年持有期混合型基金中基金(FOF)(成立日期2022/01/05,业绩比较基准为60%*沪深300指数收益率*+30%*中证综合债指数收益率+10%*恒生中国企业指数收益率(估值汇率调整),曾辉自2023/11/10管理至今):-14.27%/-12.84%,-15.70%/-6.62%,3.27%/14.67%,12.15%/1.80;国泰行业轮动一年封闭运作股票(FOF-LOF)A(成立日期2022/07/19,业绩比较基准为80%*沪深300指数收益率+20%*中证综合债指数收益率,曾辉自2023/12/28管理至今):-1.81%/-7.61%,-13.59%/-8.22%,-2.73%/13.70%,6.91%/0.35%,;国泰稳健收益一年持有期混合型基金中基金(FOF)(成立日期2022/07/05,业绩比较基准为85%*中证综合债指数收益率+10%*沪深300指数收益率+5%*恒生中国企业指数收益率(估值汇率调整),曾辉自2023/12/28管理至今):-2.42%/-0.46%,-0.97%/2.34%,3.72%/9.90%,1.46%/1.90%;国泰民安养老2040三年持有混合(FOF)A(成立日期2019/07/16,业绩比较基准为53%*(沪深300*95%+恒生中国企业指数*5%)+47%*中证综合债,曾辉自2023/12/28管理至今):21.21%/15.60%,4.98%/-0.62%,-14.30%/-9.92%,-7.04%/-3.88%,6.15%/12.31%,6.08%/1.17%;国泰民享稳健(成立日期2023/1/10,业绩比较基准为沪深300指数收益率×20%+中证综合债指数收益率×80%,曾辉自2024/8/16管理至今),-1.84%/0.63%,5.41%/9.61%,3.04%/0.98%)国泰瑞悦3个月持有期债券型基金中基金(F0F)(成立日期2022/09/23,业绩比较基准为95%*中债综合全价(总值)指数收益率+5%*银行人民币一年期定期存款利率(税后),曾辉自2024/3/5管理至今)基金2022年-2025年上半年业绩/业绩比较基准为0.12%/-0.83%,3.05%/2.04%,4.21%/4.80%,2.14%/-0.09%。

市场有风险,投资需谨慎。

网友留言(0)