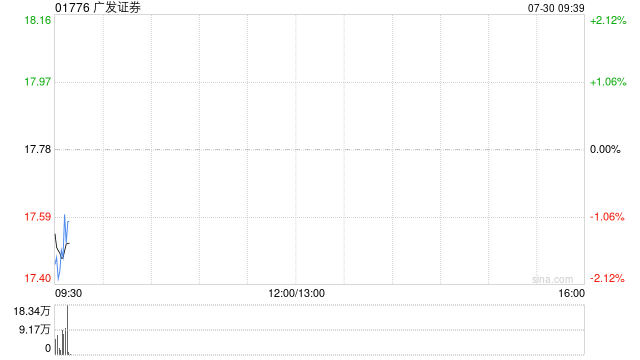

广发证券(01776)发布公告,广发证券股份有限公司(以下简称“发行人”)公开发行面值余额不超过人民币300亿元短期公司债券已获得中国证券监督管理委员会证监许可〔2025〕818号文注册。

根据《广发证券股份有限公司2025年面向专业投资者公开发行短期公司债券(第五期)(续发行)发行公告》,广发证券股份有限公司2025年面向专业投资者公开发行短期公司债券(第五期)(续发行)(以下简称“本期续发行债券”)计划发行面值不超过20亿元(含),期限为211天(2025年6月12日至2026年1月9日),票面利率为1.64%,债券面值为人民币100元,发行价格通过簿记建档确定。

本期续发行债券发行时间自2025年7月28日至2025年7月29日,最终发行面值为20亿元,最终发行价格为100.214元,认购倍数为2.78倍。

本期续发行债券主承销商国泰海通证券股份有限公司的关联方中国对外经济贸易信托有限公司参与了认购,最终获配面值5,000万元,报价公允,程序合规。其余承销机构及其关联方未参与认购。

网友留言(0)