来源:紫金天风期货研究所

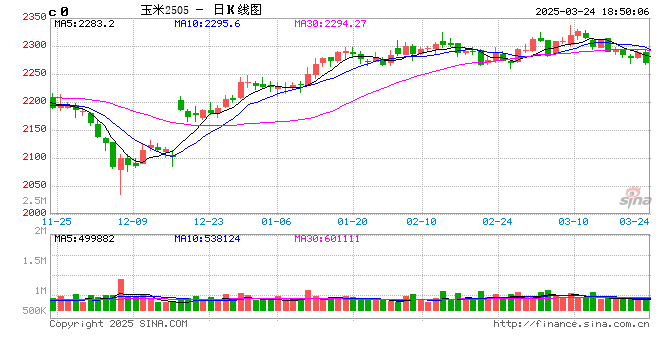

【20250324】玉米:供给上量 盘面承压

观点小结

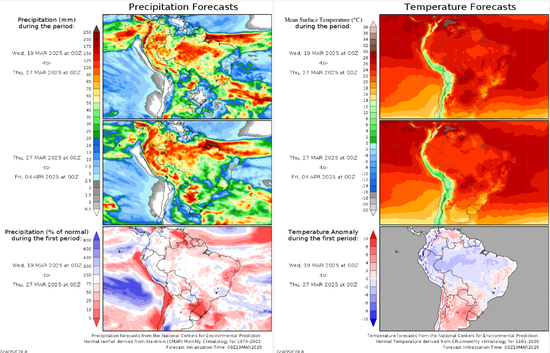

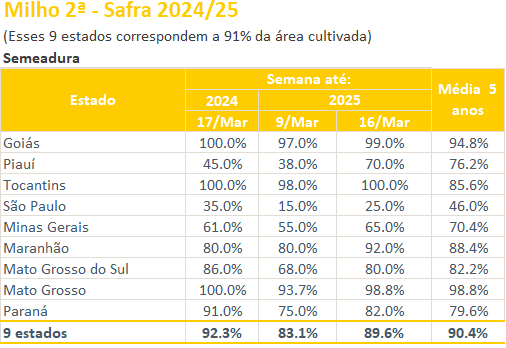

核心观点:中性 据最新海关数据显示,2月乌克兰成为我国最大玉米进口供应国,从乌克兰进口4.9万吨玉米,占到当月进口总量的61%。上周巴西玉米主产区气温较往年变化不大,中东部地区降水较往年偏少,南部地区降水偏少;NOAA预计,巴西玉米主产州未来6-10日气温依旧偏高,巴西南里奥格兰德州降水偏多,巴西中南部玉米主产州马托格罗索州、帕拉纳州降水偏多。巴西一茬玉米播种进度100%,与去年持平,收获进度38.5%,略快于去年。二茬玉米播种进度90.4%,慢于去年。

上周玉米价格上涨后逐步趋稳。截至3月21日,全国玉米周度均价2268元/吨,环比上涨25元/吨。分地区来看,东北玉米价格偏强,东北深加工企业仍提价收购叠加中储粮收购,支撑市场心态。华北玉米价格震荡偏强,贸易商部分出库,有效供应和下游需求维持动态平衡。饲料企业开始使用小麦,尚未有大范围替代效应。销区玉米价格震荡偏弱,盘面趋弱,且现货成交乏力,贸易商报价心态弱。

上周猪价先跌后涨,周度重心偏强态势。供应端,随标肥价差收窄,养户大猪出栏意向增加,但市场整体供应占比仍旧有限,市场情况一般,暂未有所较大驱动;需求端,屠宰企业收购难度较低,且当前市场持续恢复,企业有意提升企业开工;冻品市场需求维持疲软态势,冻品出库依旧缓慢。本周重点关注二育入场情况、规模场月度计划完成进度及终端需求变化情况。深加工方面,玉米淀粉加工利润有所回落。玉米淀粉企业开机率环比下降,玉米消耗量环比下降。后续重点关注深加工企业利润变化情况及开机变化情况。

综合来看:上周玉米主力合约呈现震荡下行走势。一方面,东北产区气温回升,地趴粮集中上量,供应阶段性宽松;另一方面,价格涨至高点,一部分贸易商和农户选择卖粮,盘面有一定程度的卖压;但当前随着余粮的逐步减少,玉米现货难以大幅落价。下周需重点关注深加工企业收购价格变化,关注后续基层售粮进度、东北地区天气变化等情况。

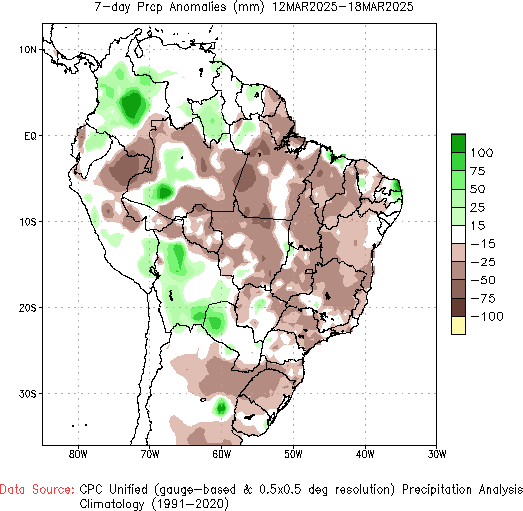

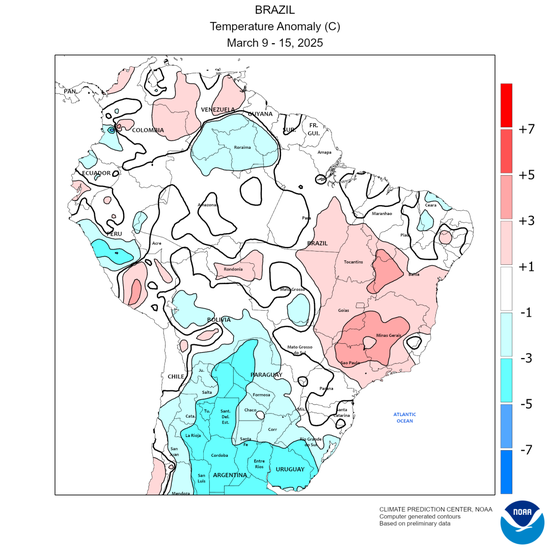

产地情况:中性 据最新海关数据显示,2月乌克兰成为我国最大玉米进口供应国,从乌克兰进口4.9万吨玉米,占到当月进口总量的61%。上周巴西玉米主产区气温较往年变化不大,中东部地区降水较往年偏少,南部地区降水偏少;NOAA预计,巴西玉米主产州未来6-10日气温依旧偏高,巴西南里奥格兰德州降水偏多,巴西中南部玉米主产州马托格罗索州、帕拉纳州降水偏多。巴西一茬玉米播种进度100%,与去年持平,收获进度38.5%,略快于去年。二茬玉米播种进度90.4%,慢于去年。

国内供给:中性 上周玉米价格上涨后逐步趋稳。截至3月21日,全国玉米周度均价2268元/吨,环比上涨25元/吨。分地区来看,东北玉米价格偏强,东北深加工企业仍提价收购叠加中储粮收购,支撑市场心态。华北玉米价格震荡偏强,贸易商部分出库,有效供应和下游需求维持动态平衡。饲料企业开始使用小麦,尚未有大范围替代效应。销区玉米价格震荡偏弱,盘面趋弱,且现货成交乏力,贸易商报价心态弱。

饲用需求:中性 上周猪价先跌后涨,周度重心偏强态势。供应端,随标肥价差收窄,养户大猪出栏意向增加,但市场整体供应占比仍旧有限,市场情况一般,暂未有所较大驱动;需求端,屠宰企业收购难度较低,且当前市场持续恢复,企业有意提升企业开工;冻品市场需求维持疲软态势,冻品出库依旧缓慢。本周重点关注二育入场情况、规模场月度计划完成进度及终端需求变化情况。

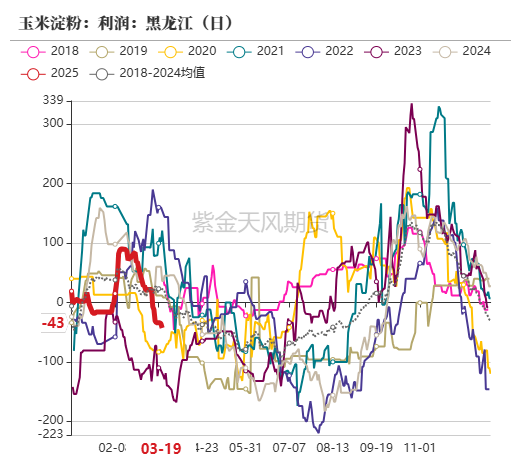

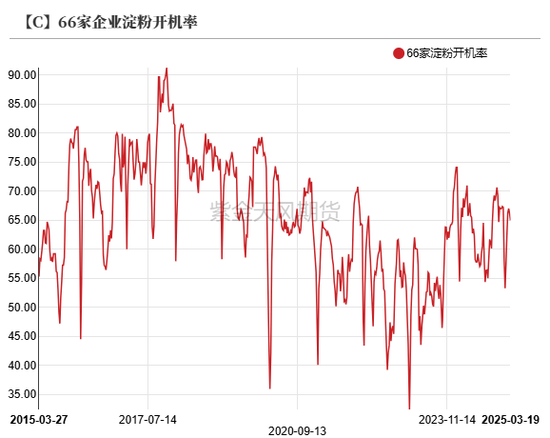

深加工需求:中性 深加工方面,玉米淀粉加工利润有所回落。玉米淀粉企业开机率环比下降,玉米消耗量环比下降。后续重点关注深加工企业利润变化情况及开机变化情况。

替代品情况:偏空 替代品方面,小麦玉米价差173元/吨,玉麦价差小于200元/吨,小麦有逐步替代玉米的势头。

天气情况:中性 预计未来10天,24-29日,内蒙古、河北北部、吉林西部、黑龙江等地有大风沙尘、降温雨雪天气,设施农业和畜牧业有风灾和低温冷害风险。

国外产地情况

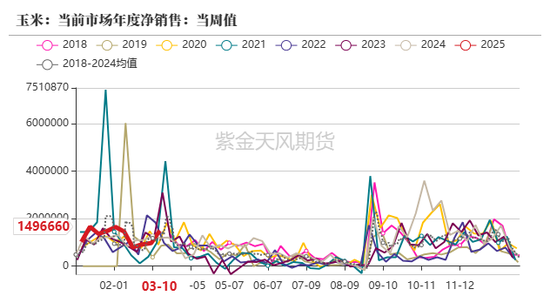

美国:美玉米出口情况

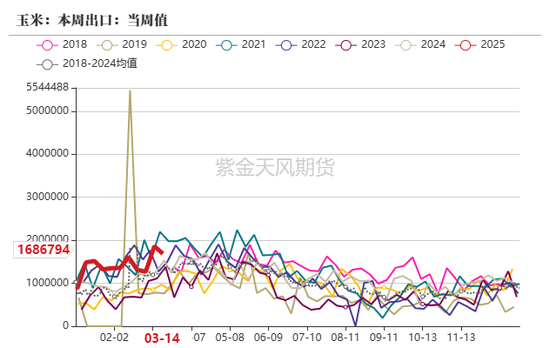

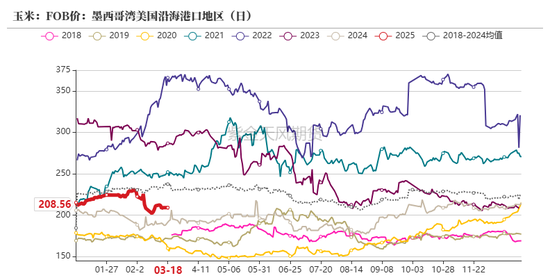

3月21日当周,美国2024/2025年度玉米出口净销售为149.7万吨,前一周为96.7万吨,环比增加53万吨;美玉米出口量总量3137.8万吨,未交割销售量2065.3万吨。

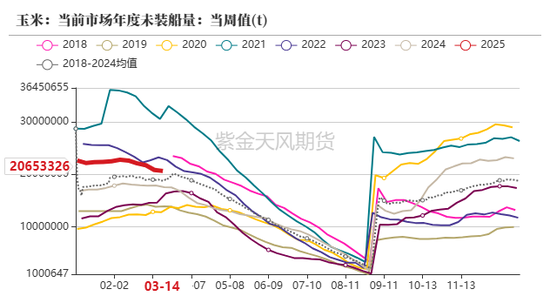

美国:美玉米出口我国情况

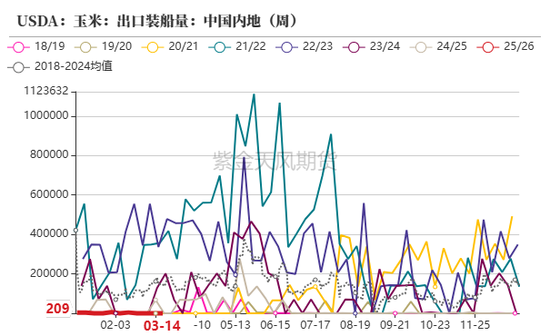

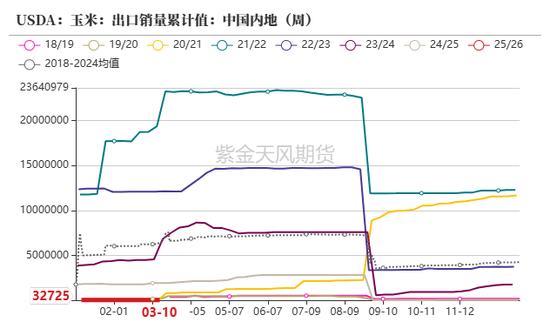

3月21日当周,美国2024/2025年度玉米出口装船168.7万吨,前一周为186.3万吨;美国对中国(大陆地区)装船玉米0万吨,上一周对中国装船为0万吨,环比持平,累计对中国销售量3.2万吨。

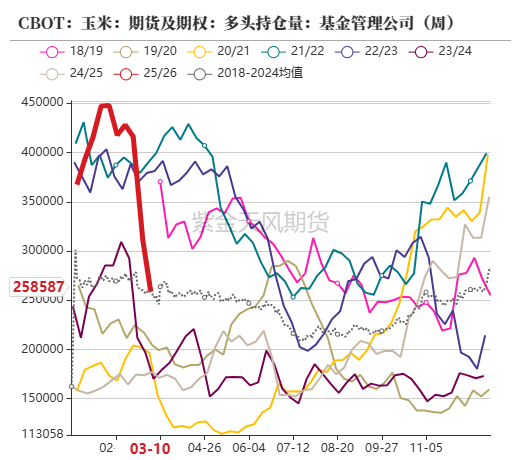

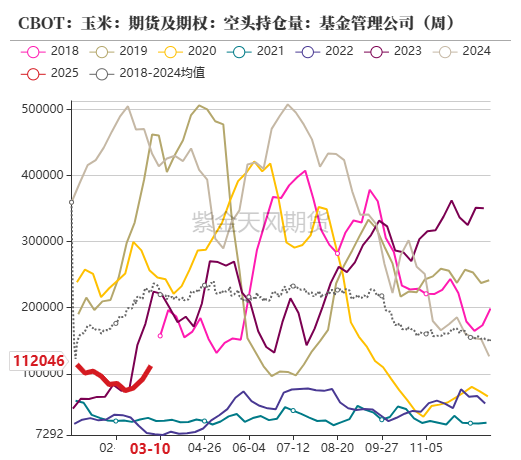

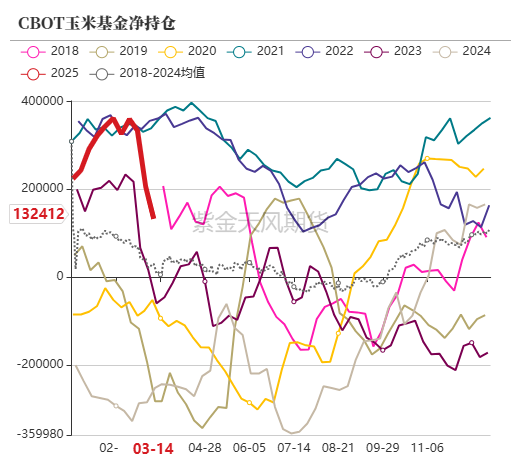

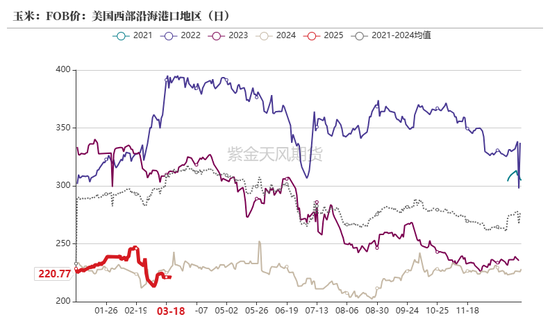

美国:美玉米基金净多减少

截止3月21日当周,美玉米多头持仓25.85万手,环比上周减少5.31万手;空头持仓11.20万手,环比上周增加2.02万手。

截止3月21日当周,净多持仓为13.24万手,环比上周减少7.44万手,做多意愿有所减弱。当周CBOT玉米主力合约价格最低价455.25美分/蒲式耳,最高价470.25美分/蒲式耳。

巴西:玉米主产区预计下周高温多雨

3月21日当周,巴西玉米主产区气温较往年变化不大,中东部地区降水较往年偏少,南部地区降水偏少;NOAA预计,巴西玉米主产州未来6-10日气温依旧偏高,巴西南里奥格兰德州降水偏多,巴西中南部玉米主产州马托格罗索州、帕拉纳州降水偏多。

巴西:二茬玉米播种偏慢

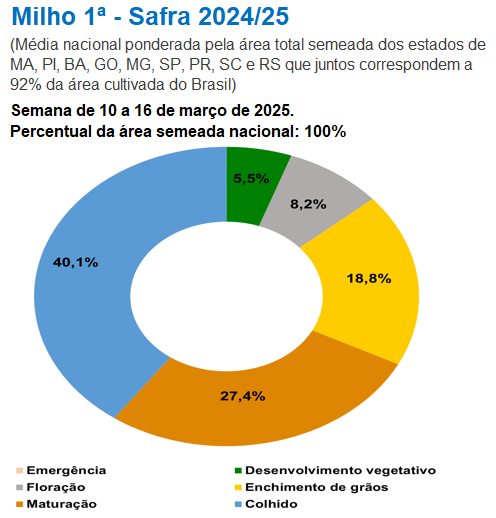

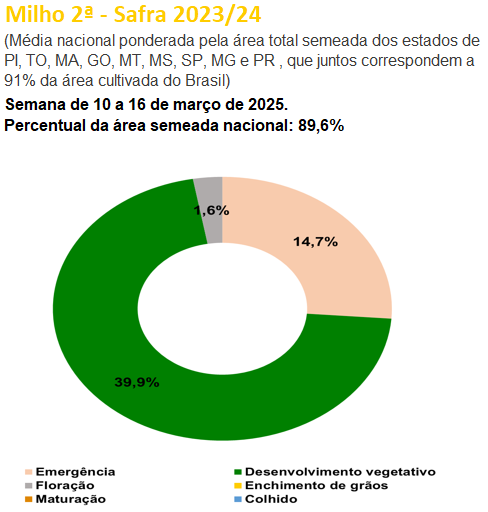

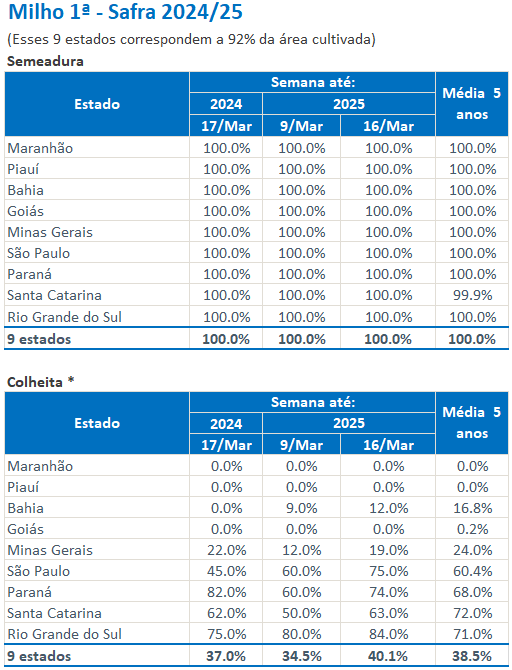

截至3月21日当周,2024-2025作物年度一茬玉米播种进度100%,与去年持平,收获进度38.5%,略快于去年。二茬玉米播种进度90.4%,慢于去年。

按GO、PI、TO、SP、MG、MA、MS、MT和PR等州播种总面积加权的全国平均水平来看,新作一茬玉米生长发育阶段占比5.5%,开花部分8.2%,灌浆阶段占比18.8%,成熟部分占比27.4%。二茬玉米生长发育阶段占比39.9%,发芽阶段占比14.7%,开花部分1.6%。

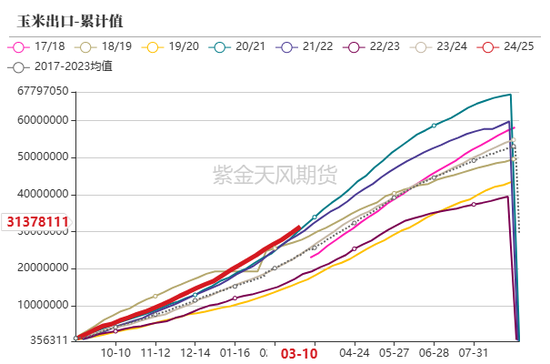

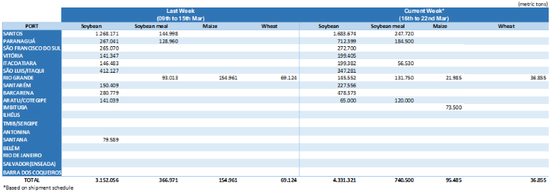

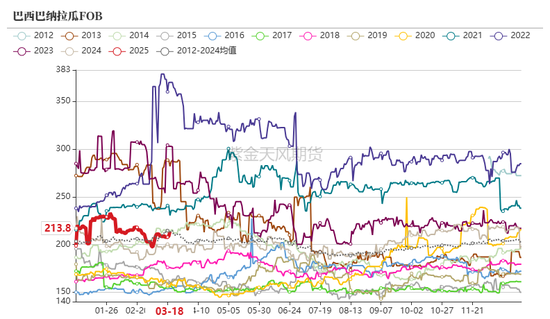

巴西:玉米周度出口环比减少

据巴西Anec最新预估,3月16日-3月22日期间,巴西玉米出口量为9.54万吨,上周为15.49万吨,环比减少5.95万吨。

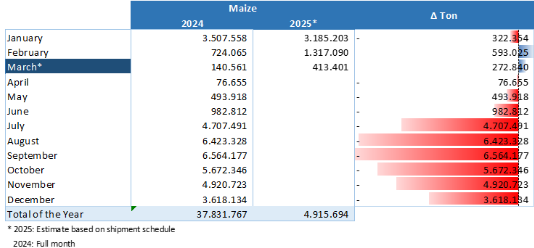

截止3月21日,据巴西Anec最新预估,巴西玉米出口预计在3月份达到41.34万吨,去年同月为14.05万吨,同比增加27.28万吨。

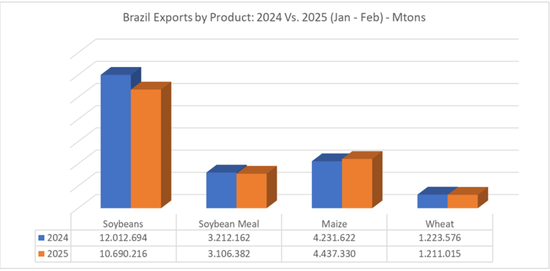

截止当周,巴西玉米2025年1-2月累计出口443.7万吨,相比去年同期出口423.1万吨,增加20.6万吨,增幅4.86%。

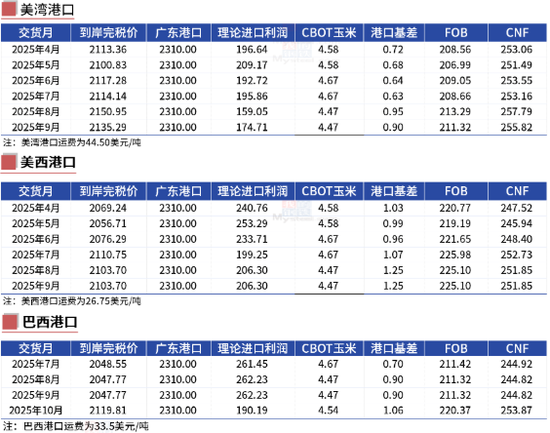

进口成本:美西玉米进口略有优势

截至3月21日,下半年我国配额内进口巴西玉米7月船期到港成本在2048元/吨左右,美湾玉米4月船期到港成本2113元/吨左右;美西玉米4月船期到港成本2069元/吨左右;蛇口港散粮成交价为2310元/吨,美西进口玉米略有优势。

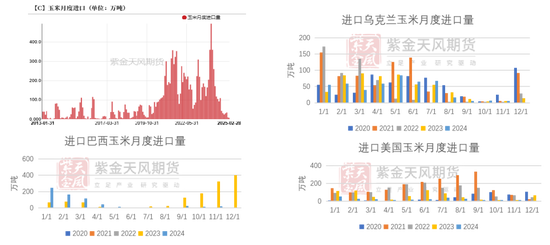

总体进口情况:进口数量骤减

中国2月玉米进口量为8万吨,同比暴跌97%。1-2月玉米进口量共计18万吨,同比暴跌约97%。

2月乌克兰成为我国最大玉米供应国,从乌克兰进口4.9万吨玉米,占到当月进口总量的61%。俄罗斯是当月第二大供应国,2月从俄罗斯进口玉米2万吨。2月中国没有订购巴西玉米。1-2月玉米进口量共计18万吨,其中从俄罗斯进口玉米5万吨,占比28.4%:乌克兰进口4.9万吨,占比27.6%;缅甸进口4.2万吨,占比23.6%;巴西进口2.6万吨,占比14.5%。

国内供需情况

天气:关注大风降温天气

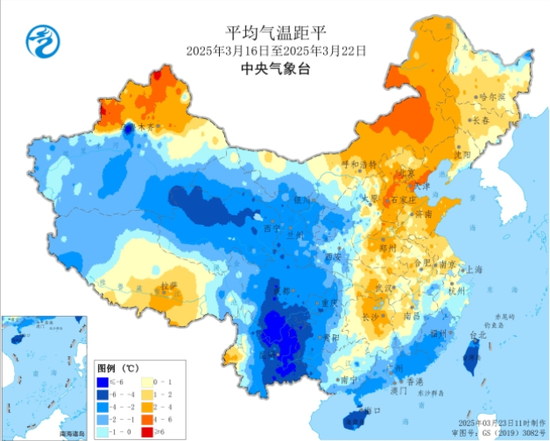

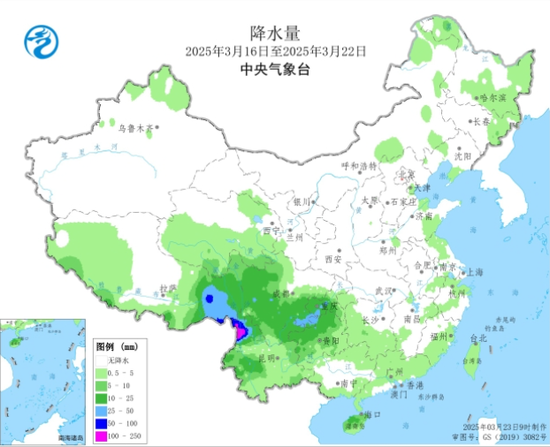

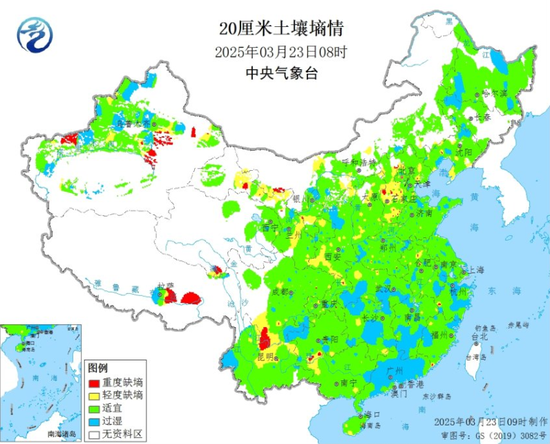

截止3月21日当周,中东部大部农区平均气温接近常年同期或偏高1-2℃,其中内蒙古中东部、华北东部等地偏高2-6℃。西南地区中部和西南部、西藏东部大部降水量有10-50毫米,全国其余大部地区降水量不足10毫米或无降水。上周,北方农区温高光足,利于冬小麦返青起身和拔节生长,利于玉米物流运输。

预计未来10天,24-29日,内蒙古、河北北部、吉林西部、黑龙江等地有大风沙尘、降温雨雪天气,设施农业和畜牧业有风灾和低温冷害风险。

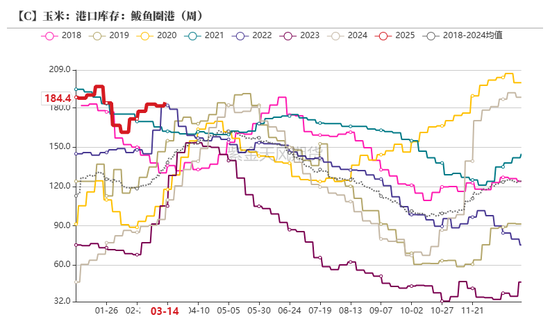

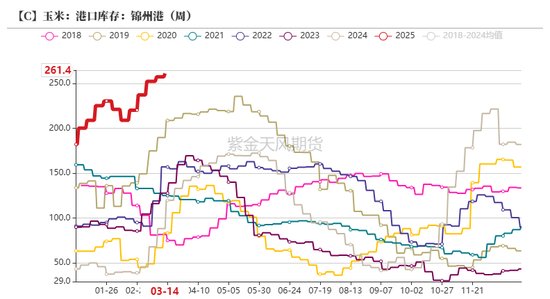

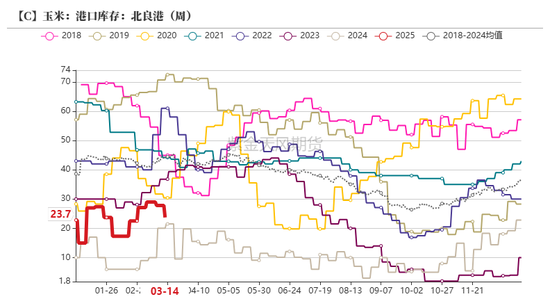

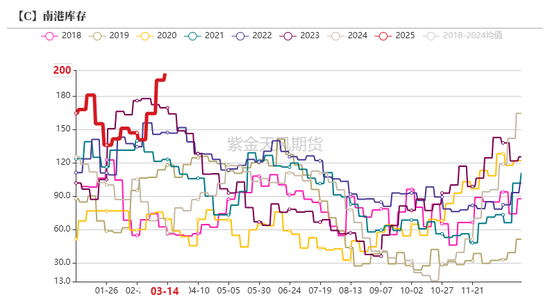

港口库存:北港库存环比增加

截止3月21日当周,北方四港玉米库存共计507.6万吨,周环比增加1.8万吨。

上周港口玉米价格偏弱运行。南北港口倒挂加深,贸易商发运积极性不高,港口装船需求较前期减少,多为前期合同订单。

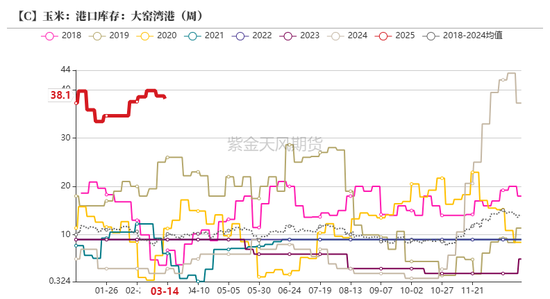

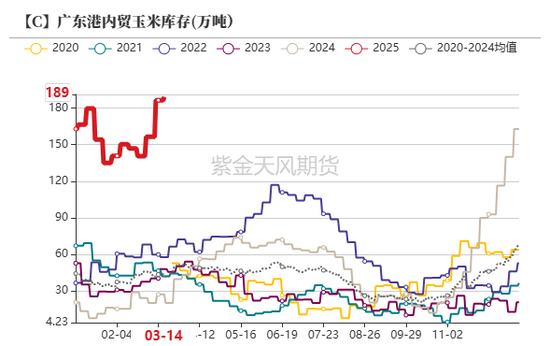

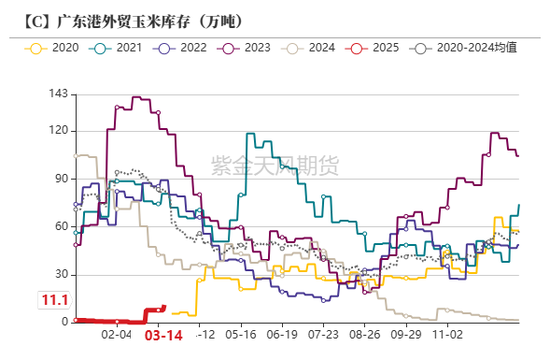

港口库存:广东港玉米库存环比增加

截至3月21日当周,广东港内外贸玉米库存共计200.1万吨,环比上周194万吨,增加6.1万吨。其中,广东港内贸玉米库存共计189万吨,较上周增加2.70万吨;外贸库存11.1万吨,较上周增加3.30万吨。

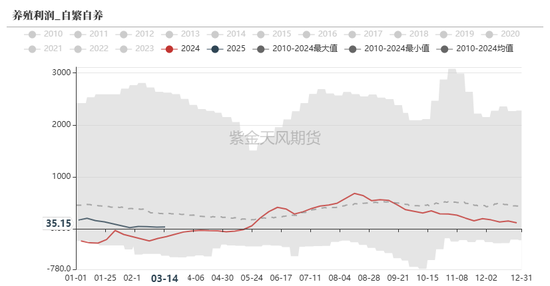

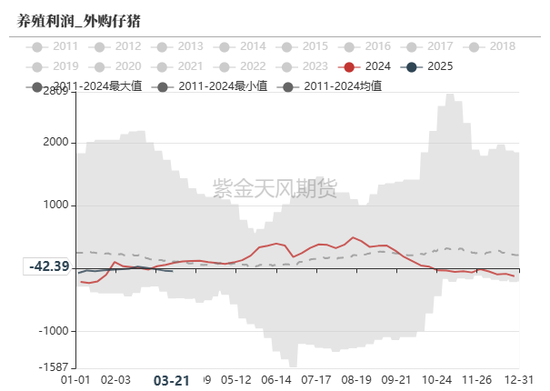

饲用需求:养殖利润窄幅调整

截止3月21日当周,全国生猪出栏均价为14.57 元/公斤,较上周价格上涨0.06 元/公斤,环比上涨0.41%,同比下降1.15%。养殖利润方面,自繁自养养殖利润为49.22元/头,外购仔猪利润-42.39元/头,养殖利润窄幅调整。

上周猪价先跌后涨,周度重心偏强态势。供应端,随标肥价差收窄,养户大猪出栏意向增加,但市场整体供应占比仍旧有限,市场情况一般,暂未有所较大驱动;需求端,屠宰企业收购难度较低,且当前市场持续恢复,企业有意提升企业开工;冻品市场需求维持疲软态势,冻品出库依旧缓慢。本周重点关注二育入场情况、规模场月度计划完成进度及终端需求变化情况。

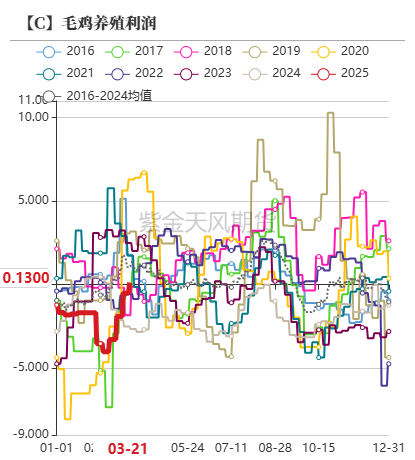

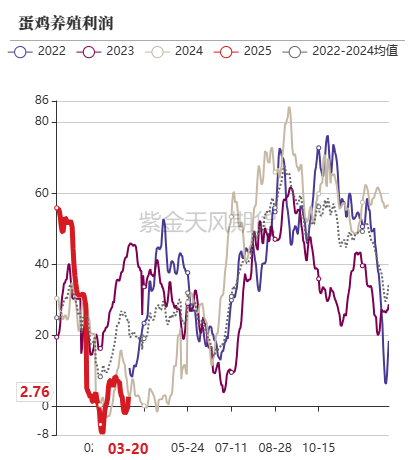

饲用需求:禽类养殖利润情况

截止3月21日当周,毛鸡周度养殖利润0.13元/只,较上周-0.51元/只,上涨0.64元/只。蛋鸡周度养殖利润为2.76元/只,较上周下降1.21元/只。

上周,养殖环节开始扭亏为盈。最主要原因是毛鸡价格涨到了春节后的高点,周内成交均价为3.60元/斤,饲料价格也开始出现局部回调。蛋鸡方面,上周蛋价先跌后涨,上半周市场走货不快,局部余货压力增加,蛋价承压下跌。随之价格触底后,贸易商抄底情绪渐显。但终端需求跟进有限,蛋价小幅反弹。由于上周鸡蛋周均价环比下跌,故蛋鸡利润同步缩减。

饲料企业库存:库存天数环比上升

截止3月21日当周,样本饲料企业玉米平均库存32.96天,较上周增加0.73 天,环比上涨2.26%,同比上涨 9.47%。

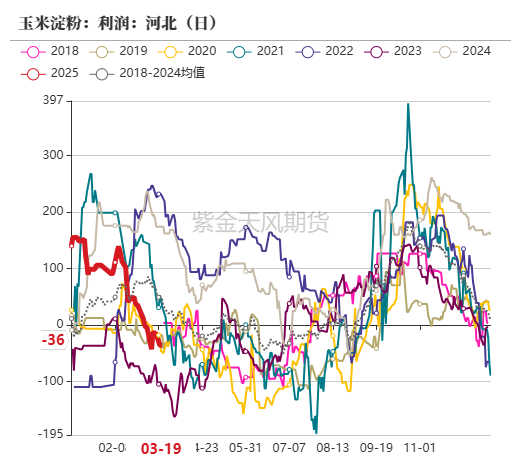

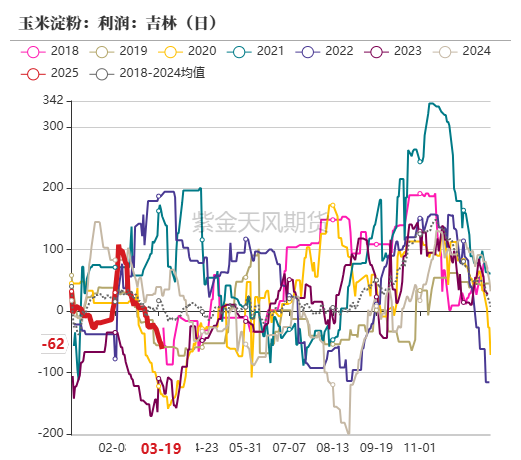

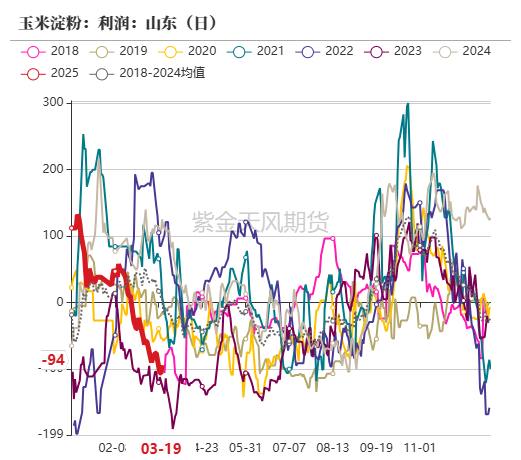

工业需求:玉米淀粉企业加工利润下行

截止3月21日当周,吉林玉米淀粉深加工利润为-62元/吨,较上周下降37元/吨,山东玉米淀粉深加工利润为-94元/吨,较上周下降12元/吨;黑龙江玉米淀粉深加工利润为-43元/吨,较上周下降31元/吨。河北玉米淀粉深加工利润为-36元/吨,环比下降23元/吨。

整体来看,随着售粮进度的推进,玉米供给阶段性减少,玉米价格止跌回升,成本端价格上升对加工利润有所压制。

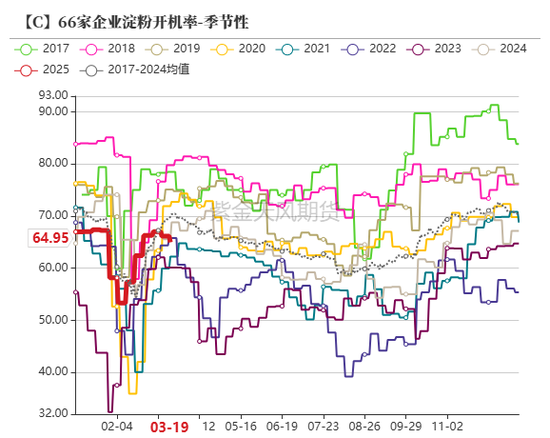

工业需求:深加工企业开机率环比下降

截止3月21日当周,企业淀粉开机率为64.95%,较上周降低1.2%。

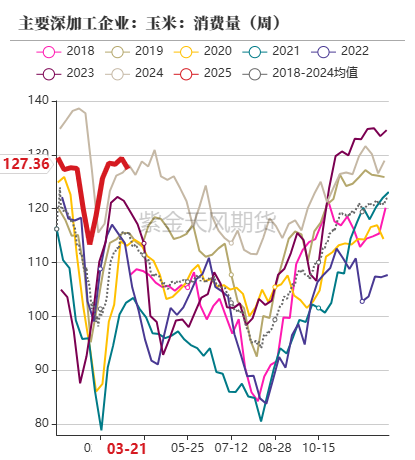

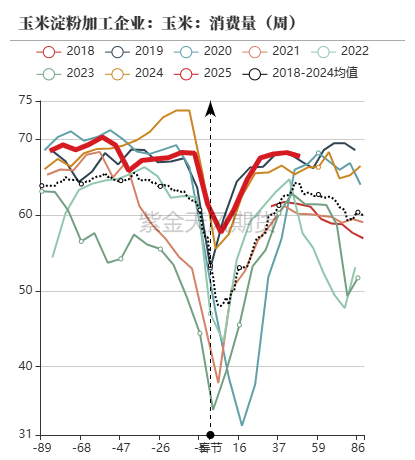

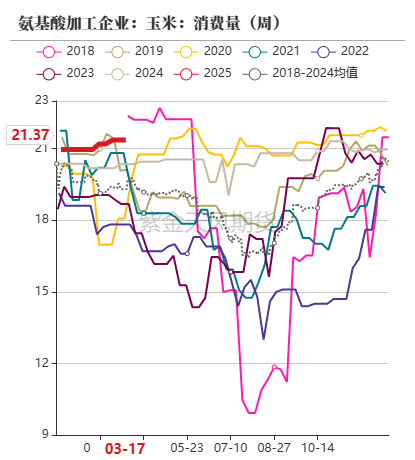

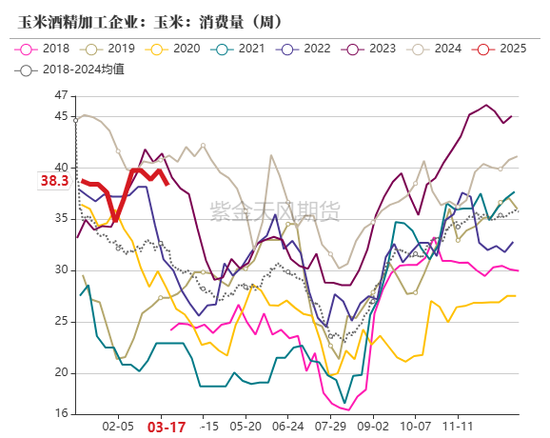

工业需求:深加工企业消费量环比下降

截止3月21日当周,全国126家主要玉米深加工企业共消耗玉米127.36万吨,环比上周减少2.00万吨。其中,玉米淀粉加工企业消耗玉米67.69万吨,环比上周减少0.51万吨;氨基酸企业消耗21.37万吨,环比上周持平;酒精企业消耗38.30万吨,环比上周减少1.49万吨。

工业需求:深加工企业玉米库存环比增加

截止3月21日当周,96家深加工企业玉米库存量496.5万吨,增幅0.42%,同比下降6.21%。

上周全国深加工企业玉米库存水平窄幅上调。分地区来看,东北深加工企业库存整体继续消耗,虽然贸易商出货增加,但大部分粮源外流为主,深加工企业到货量一般。整体来看,深加工企业玉米库存已经低于去年同期水平。

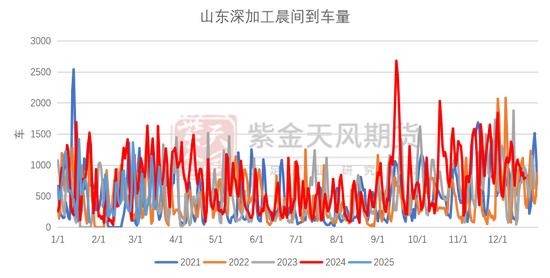

工业需求:下游深加工晨间到车量环比减少

截止3月21日当周,山东深加工到车量累计3094辆,环比上周3488辆,减少361辆,降幅13.20%。

上周深加工门前到车数量环比下降,原因在于粮源经过前期消耗,客观上余粮进一步减少,基层粮源所剩不多。后续重点关注深加工企业利润变化情况和收购价格情况。

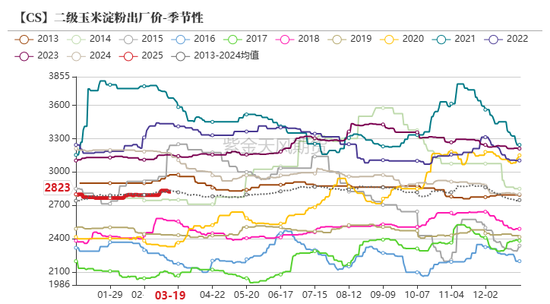

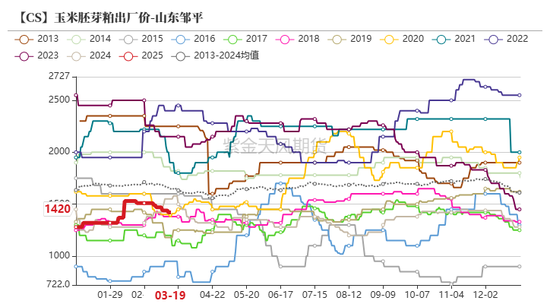

淀粉需求:玉米淀粉及副产品价格情况

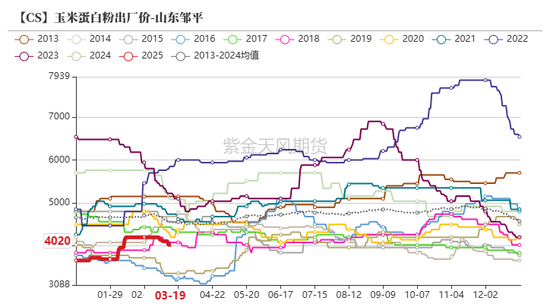

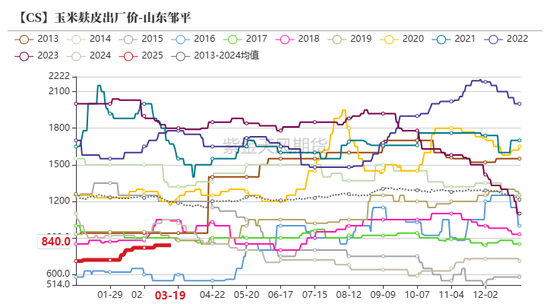

截止3月21日当周,玉米淀粉价格2823元/吨,环比-10;玉米胚芽粕价格1420元/吨,环比-20;玉米蛋白粉价格4020元/吨,环比-90;玉米麸皮价格840元/吨,环比持平。

上周市场成交稍显好转,下游逢低补库但是拿货量不大,多维持刚需,大多深加工企业库存仍在累积,企业库存及销售压力仍存。

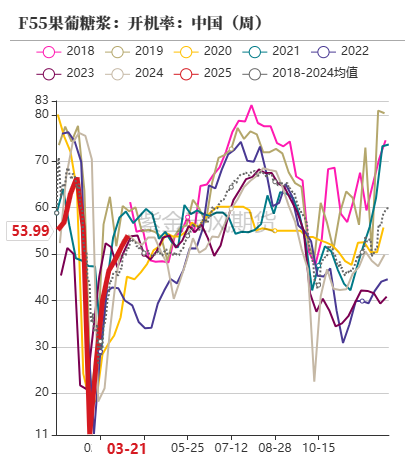

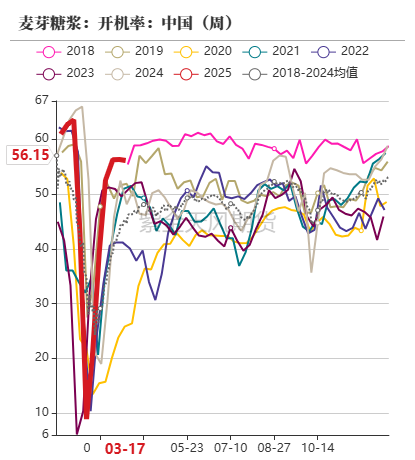

淀粉需求:玉米淀粉下游开机率情况

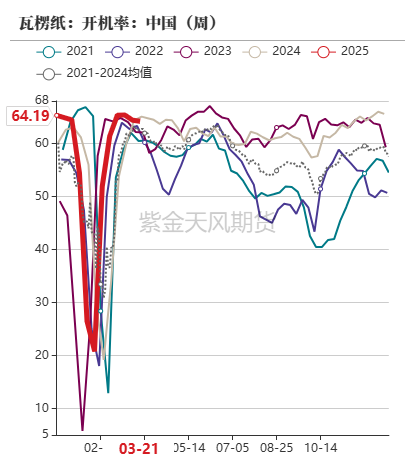

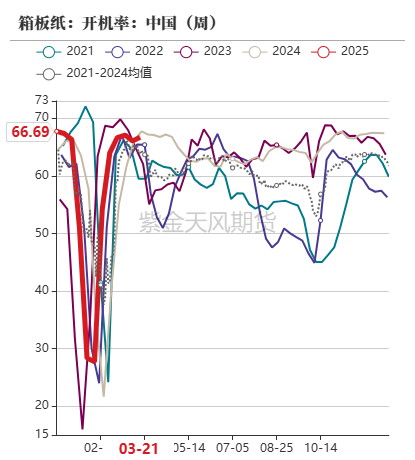

截止3月21日当周,F55果葡糖浆开机率在53.99%,开工较上周增加2.37个百分点,整体来看,果葡糖浆低位开工震荡,前期停机企业复产;麦芽糖浆开工率为56.15%,环比上周下滑0.17个百分点,市场开工基本恢复正常,终端需求不佳,企业有限产情况;瓦楞纸开机率64.19%,环比上周降低0.17%;箱板纸开工率66.69%,环比上周升高0.63%。

基差情况:玉米现货价格及基差走势

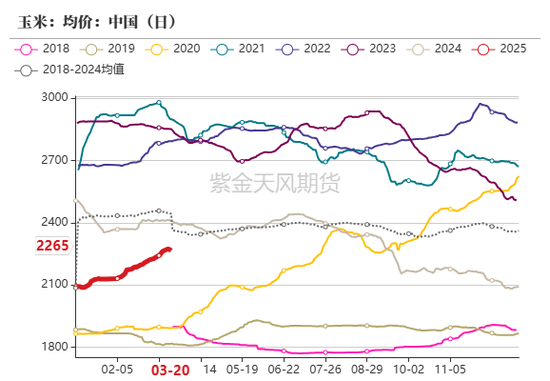

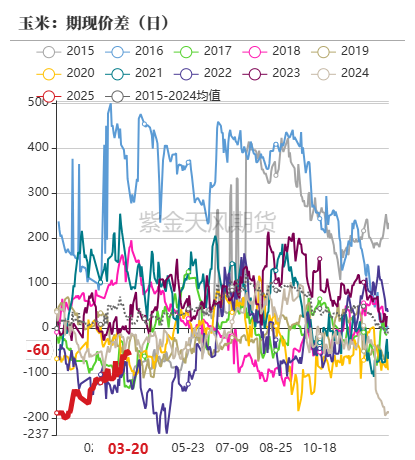

截至3月21日, 玉米现货平均价报2265元/吨,玉米基差报-60元/吨。

基差方面,上周玉米基差震荡上行。玉米现货端价格涨幅较大;盘面端,玉米主力合约维持震荡偏弱走势;故基差震荡上行。预计后续盘面继续维持高位震荡走势,基差或维持震荡运行。

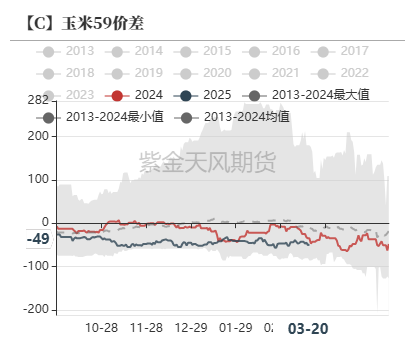

价差情况:玉米价差情况

截止3月21日当周,玉米期货价差结构为2505贴水2509。

9月是传统玉米青黄不接时期,供需压力较小,且需求处于转好的关键点,故价格表现相较5月较为强势,故2505贴水2509。预计后期月差在接近前高位置或仍会遇阻下行。

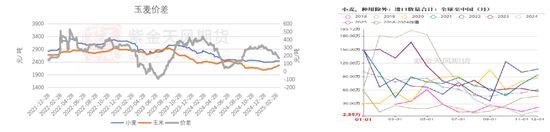

替代品情况:玉麦价差小幅走扩

截至3月21日,小麦市场均价2438元/吨,玉米市场均价2265元/吨,小麦玉米价差173元/吨,较上周上涨2元/吨,玉麦价差小于200元/吨,小麦有逐步替代玉米的势头。

上周小麦价格先涨后落,市场购销谨慎。基层余粮减少,贸易商惜售情绪升温,市场流通粮源偏紧。政策性小麦投放量环比增加,但成交溢价明显,反映市场对优质粮源的争夺加剧。玉米价格反弹推动饲料企业询价增加,但大规模替代尚未形成,对需求拉动有限。

海关数据显示,1-2月小麦进口量总计为9.3万吨,同比暴跌约96%。前两个月小麦进口来源国主要有:加拿大进口4.8万吨,占比52%:澳大利亚进口3.4万吨,占比37%;俄罗斯进口6362吨,占比6.9%:哈萨克斯坦居第四位进口3710吨,占比约4%。

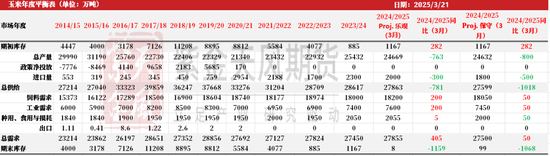

平衡表:新作产量预计下调 进口量同比下调

截至3月21日,玉米平衡表与上月调整不大,依旧维持新作产量下调预期,下降幅度约为760万吨左右,另外随着进口玉米政策收紧,预估新季玉米进口量将有300万吨的下调,总体供需维持紧平衡状态,期末库存相比去年有明显减少但依旧维持宽松预期。

作者:聂波

期货从业证号:F03117695

交易咨询证号:Z0019358

网友留言(0)