亚太市场突现分裂一幕!

今天,亚太市场整体涨势较好,然而却出现了一丝“裂缝”。日本股市出现明显杀跌,日经225指数一度杀跌超2%。摩根士丹利分析师今天发表最新观点时,承认了日元套利交易波动再次爆发的危险。而从释放的信号来看,全球市场波动或再度提升。

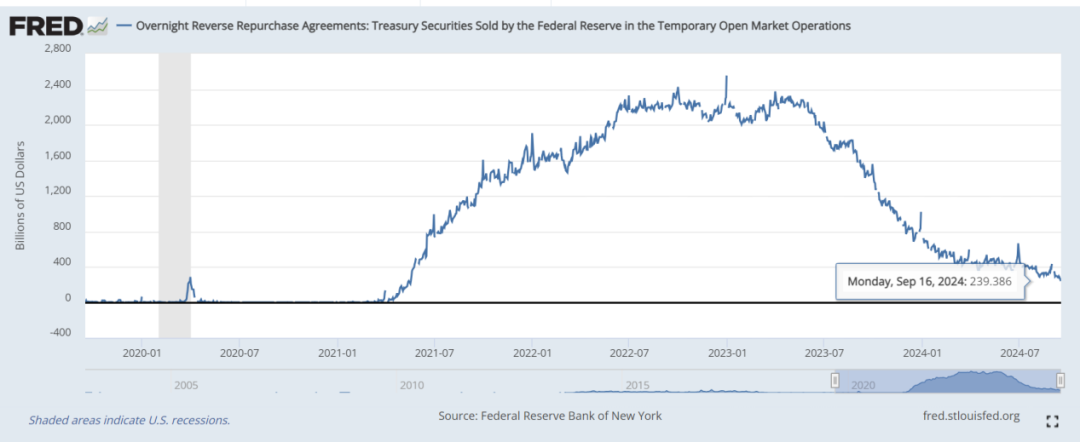

首先,美国金融市场流动性再度亮起红灯。纽约联储数据显示,9月16日,包括银行、货币市场共同基金、政府支持的企业在内,共有44家对手方在美联储的RRP工具存入合计2393.86亿美元,这是自2021年来首次RRP的单日用量跌破2500亿美元。

其次,国际清算银行在最新发布的一份报告中指出,随着全球各国央行撤回流动性,投资者将被迫降低杠杆率并重新审视风险策略。所谓的套利交易的解除是这种转变可能带来后果的最新例证。随着美联储降息50个基点的预期骤起,美元走弱、日元走强的预期可能会让市场对于套息交易反转的担忧再度升温。

日本股市的异样

今天,亚太市场一片大好,但日本股市却明显走弱,日经225指数跌幅一度超过2%。不过,随后日股跌幅有所收窄,截至收盘,日经225指数收盘下跌1%,报36203.22点,日本东证指数收跌0.6%。

从基本面来看,日元汇率的走势可能左右着权益的走势。昨天,日本股市并未开盘,日元小幅升值,日元兑美元一度升破140整数关口。更为重要的是,从周一起,一个新的预期突然崛起:美联储将于周三大幅加息50个基点。一周前这一数字仅为30%,周二则升至67%。

7月初,日元兑美元汇率跌至38年来的最低点,但自那以后一路飙升,由于两年期美国和两年期日本利率之间的差距在11周内缩小了约130个基点,日元兑美元汇率上涨超12%。

分析人士认为,若美联储采取鸽派立场,或日本央行采取鹰派立场,推动日元汇率稳固突破140关口,则日元可能进一步上涨,从而有望冲击去年1月日元兑美元127.215的高点。

另一个值得注意的信号是,美国金融市场流动性再度亮起红灯。

纽约联储数据显示,9月16日,共有44家对手方在美联储的RRP工具存入合计2393.86亿美元,这是自2021年来首次RRP的单日用量跌破2500亿美元。本次使用RRP的对手方数量创2021年6月以来新低。截至周一,RRP的用量已较2022年12月30日所创的单日最高纪录2.554万亿美元缩水将近91%,相比不到三个月前的高位也锐减近64%。

野村投信认为,若美国降息幅度扩大,不排除可能升值至135—140区间,反之日元则有可能贬回至150。日股恐将因日元的波动而持续震荡。

清算银行突然预警

目前,市场对于流动性的担忧主要来自套利交易的反转。国际清算银行警告称,金融系统很容易重复出现波动,就像今年夏天一种流行的对冲基金策略崩溃时引发的市场波动一样。

国际清算银行在周一发布的一份报告中表示,随着各国央行撤回流动性,投资者将被迫降低杠杆率并重新审视风险策略。所谓的套利交易的解除正是这种转变可能带来后果的最新例证。

国际清算银行货币和经济部负责人克劳迪奥·博里奥在新闻发布会上表示:“我们不应该抱有幻想。这不是市场第一次也不会是最后一次动荡。这是大局的一部分,是市场在从极低利率和充足流动性的特殊时期发生转变时不可避免的退缩症状。”

随着日本央行7月份加息,大量借入日元并将现金投入高收益资产的交易员被迫迅速平仓。剧烈的波动蔓延至其他资产,并引发人们对金融体系杠杆率上升的担忧,交易员们猜测是否还会有更多杠杆率上升。国际清算银行表示,他们正在寻求改进套利交易的追踪方式,以更好地了解市场脆弱性。目前,有关远期、掉期和期权等外汇衍生品的交易目的并不明确,国际清算银行正在与其成员国央行合作,收集有关这些交易的更多数据。当前的挑战一部分在于,投资者通常使用外汇衍生品进行投机套利交易以及对冲和流动性管理,因此很难评估整体活动。

国际清算银行在其报告中称,在8月崩盘前,套利交易策略非常拥挤,杠杆率也很高。由于参与套利交易策略的动机仍然存在,政策制定者需要密切关注事态发展。

国际清算银行经济顾问兼研究主管申铉松表示,将需要密切关注正在积累的潜在风险。金融状况对于货币政策的实施至关重要,这对央行来说是头等大事。

摩根士丹利分析师发表的最新观点认为,对股市而言,本周最好的情况是美联储可以降息50个基点,而不会引发经济增长担忧或日元套利交易平仓的残余。也就是说,这只是在宏观数据稳定之前进行的一次“预防性降息”。但令人担忧的是,降息50个基点可能会被视为美联储承认经济面临困难。这种担忧主要集中在对劳动力市场恶化、经济放缓甚至衰退的担忧上。而且,极有可能引发日元套利交易波动再次爆发的危险。

网友留言(0)