来源:大消费之家

近年来,白酒市场热度不减,众多白酒企业纷纷扩大产能,以满足市场需求。然而,随着市场环境的变化,消费者需求逐渐转向多元化和个性化,加之前期产能扩张带来的库存积压,白酒行业普遍面临着较大的库存压力。

进入2024年下半年,去库存已成为白酒企业发展的关键词,从白酒企业发布三季报,多家白酒企业增速放缓,市场整体行情不佳。但即便如此,仍然看到了一些积极改观。

据中国酒业协会发布的《2024中国白酒市场中期研究报告》显示,在300-500元、100-300元和100元以下这三个价格区间内,白酒的动销情况相对较好。此外,尽管面临诸多挑战,白酒企业的盈利能力和抗风险能力依然强劲,这得益于白酒行业的高毛利率和稳定的消费基础。

白酒行业价格普遍下跌,部分价格带动销好

我国白酒发展至今经历了几个阶段,2003-2012年是白酒发展的黄金时期,此阶段我国白酒进入快速扩张期;2012年受三公消费的影响,白酒行业进入调整期;2016-2023年,白酒产量持续下滑,行业中低端产能出清速度加快。此阶段白酒产量平均每年下滑0.40%。而价格成为行业的主要驱动力,白酒单价年复合增长10.01%。

2023年至今白酒消费更注重性价比,行业价格普遍下降。根据发改委公布的白酒平均销售价格数据,中国高档、中低档白酒的平均价格从2022年四季度开始有所回落,2024年3月,中国高档、中档白酒平均价格分别为1220.85元/500ml、178.01元/500ml,较2022年的高点回落约5.00%、3.90%。一方面是消费者更加注重产品的性价比;另一方面是由于2022年四季度以来,白酒渠道库存增加使白酒市场之间竞争变得更加激烈。

从上市白酒企业三季报也可以看出,行业增速放缓。今年前三季度,贵州茅台营收、净利润增速分别为16.95%、15.04%,而去年同期营收、净利润增速分别为18.48%、19.09%,业绩增长有所放缓。五粮液今年前三季度营收和净利润增速分别为8.6%、9.19%,而去年同期为12.11%、14.24%,增速从去年的双位数变为今年的个位数。山西汾酒今年前三季度营收和净利润增速分别为17.25%和20.34%,去年同期为20.78%、32.68%,业绩增速明显下滑。

根据中国酒业协会发布的《2024中国白酒市场中期研究报告》,2024年上半年,白酒市场经销商、零售商反馈市场动销最好的前三价格带分别为300-500元、100-300元、100元及以下。

300-500元次高端的名酒产品价格比较亲民,具有性价比优势,也是多个省份宴请的主流价位带,从而带动300-500元次高端白酒放量。

100-300元白酒市场动销增长较快。根据和君咨询调研数据显示,2024年上半年河南、山东、河北、广东、福建等七省白酒市场100-300元价位的产品销售额约增长20%;根据酒业家数据,100-300元的强势区域名酒的主流大单品较多实现盈利,在利润方面甚至优于部分全国性的名酒。

100元以下大众白酒市场主要包括白酒大众礼盒(名酒系列酒、地产酒等)及光瓶酒,其中光瓶酒市场持续扩容,白酒企业也加速布局高线光瓶酒。

高毛利率和高净利率

白酒商业模式优异,企业对上游原材料和下游经销商的议价能力强。白酒企业在向下游经销商销售白酒产品时,一般下游经销商会提前先打款给厂商,厂商收到款项后再发货。因此在白酒企业的合同负债会比其它行业多,合同负债在一定程度上也能够反应出下游经销商打款的积极性。对于强势企业如高端白酒贵州茅台,企业会通过控制发货进度来调节公司的利润表。

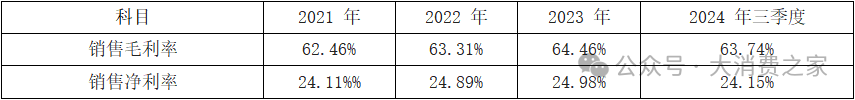

上市白酒整体盈利能力强,毛利率和净利率较高。2023年上市白酒企业毛利率平均值为64.46%,净利率平均值为24.98%。白酒又分为高端白酒、次高端白酒、泛全国化白酒、地产酒和大众酒。

数据来自wind

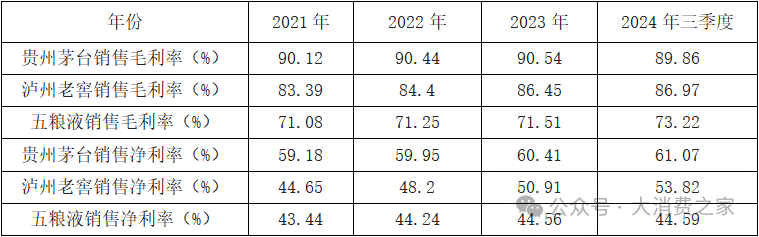

高端白酒主要是贵州茅台、五粮液和泸州老窖,对应的核心大单品为飞天茅台、第八代五粮液(普五)和国窖1573。高端白酒盈利能力强,毛利率和净利率较高。以2023年为例,贵州茅台毛利率高达90.54%,五粮液的毛利率最低,也达到71.51%。净利率方面,贵州茅台的净利率最高,2023年为60.41%,五粮液为44.56%。高端白酒的盈利能力远远高于啤酒,乳制品,休闲零食,调味品等其它消费品。

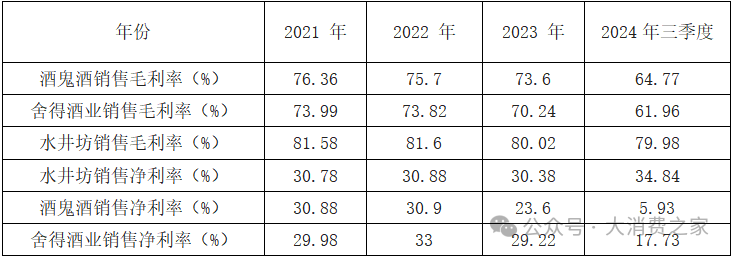

次高端白酒企业主要是酒鬼酒、水井坊和舍得酒业,随着商务宴请需求减少,2023年盈利能力有所下滑,但是依然保持较高水平。从毛利率来看,以2023年为例,酒鬼酒、水井坊和舍得酒业分别为73.60%,70.24%,80.02%。净利率分别为23.60%,29.22%,30.38%。

数据来自wind

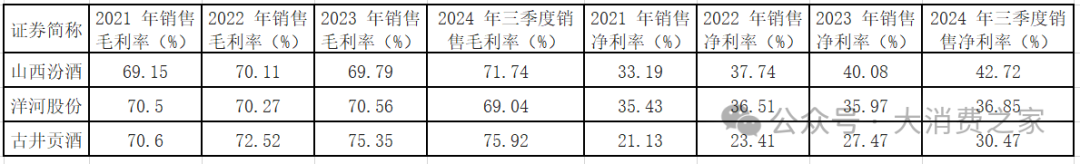

泛全国化酒企主要是山西汾酒、洋河股份和古井贡酒,盈利能力整体比较强,但是会有分化。山西汾酒和古井贡酒逐年向好,洋河股份保持稳定。近几年山西汾酒毛利率基本稳定在70%左右,而净利率逐年走高,从2021年33.19%提升到2023年的40.08%。古井贡酒毛利率和净利率逐年上涨,毛利率由2021年的70.60%上涨到2023年的75.35%;净利率也提升了6.34%至27.47%。洋河股份毛利率和净利率基本稳定在70%和36%附近。

数据来自wind

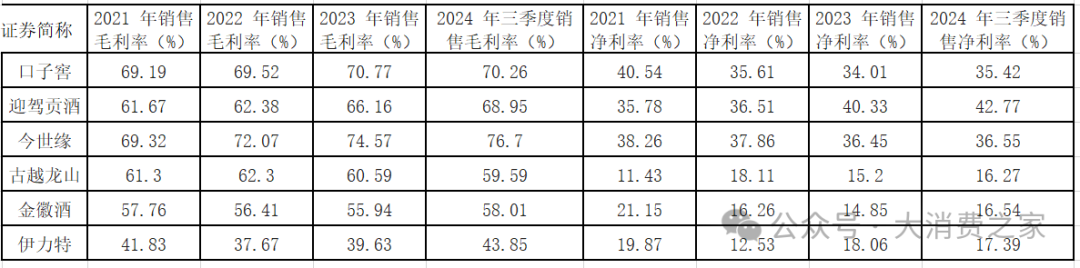

地产酒企主要是今世缘、迎驾贡酒、老白干酒、金徽酒、口子窖和伊力特。从主要销售区域来看,今世缘销售区域主要在江苏省,迎驾贡酒和口子窖主要在安徽省,老白干酒主要在河北省,金徽酒主要在甘肃,伊力特主要在新疆。从2023年毛利率来看几家企业差别较大,口子窖毛利率最高,为70.77%;伊力特毛利率最低,为39.63%。但是从2023年净利率来看,几家企业都保持较高水平,最高值为迎驾贡酒40.33%,最低值为金徽酒14.85%。

数据来自wind

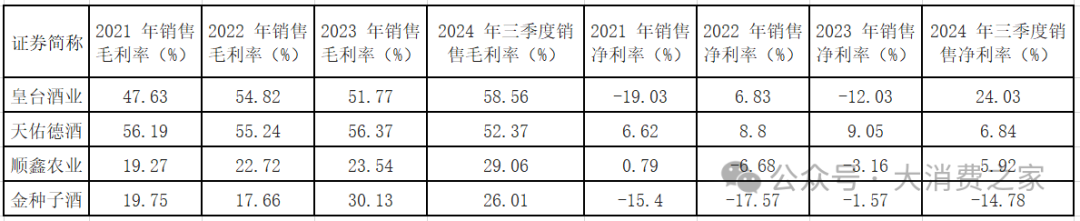

大众酒企主要是顺鑫农业、天佑德酒、金种子酒和皇台酒业。大众酒的净利率相对较低,顺鑫农业、天佑德酒、金种子酒和皇台酒业2023年净利率分别为-3.16%、9.05%、-1.57%、-12.03%。几家大众酒企只有顺鑫农业是全国化布局,其它几家企业都以区域市场为主。

数据来自wind

盈利性强高端白酒,成长性差地方酒企

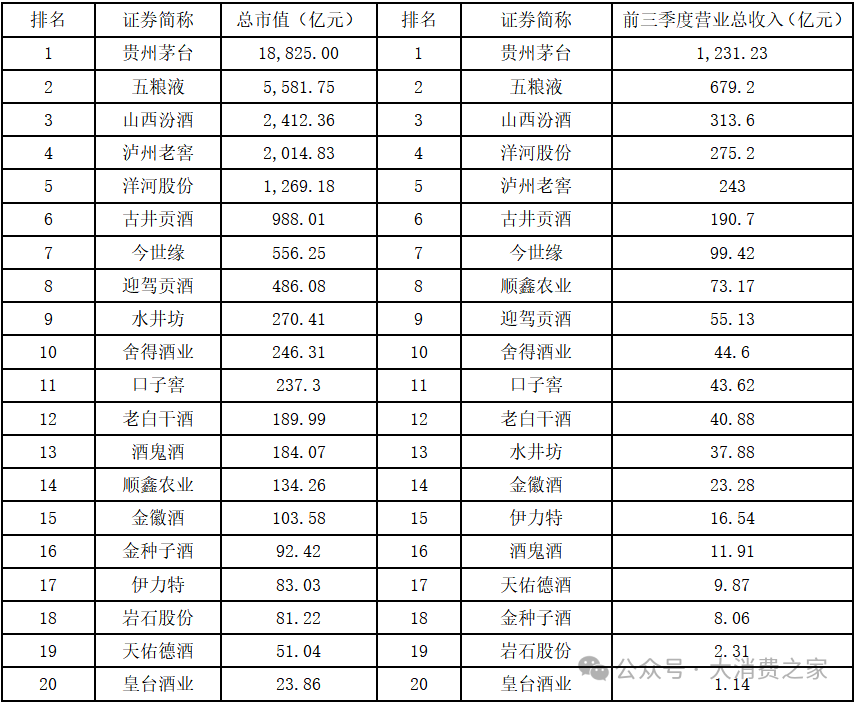

目前A股上市的白酒企业有20家,截至11月25日,市值最高的是贵州茅台,市值高达18825亿,最低的是皇台酒业,市值只有23亿。2024年三季度营业收入最高的和最低的也是贵州茅台和皇台酒业,营业收入分别为1231.23亿和1亿。同时贵州茅台的净利润也是最高的,高达608亿,而金种子酒和岩石股份(维权)净利润都是亏损的。在成长能力方面,贵州茅台排名位于中位,小酒企岩石股份摘得桂冠,顺鑫农业则垫底。

从市值来看,高端白酒排名靠前,贵州茅台市值排名第一,其次是五粮液,市值高达5581.75亿;山西汾酒和泸州老窖市值相近,分别为2412.36亿和2014.83亿。皇台酒业、岩石股份和天佑德酒排名最后三位,市值分别为23亿、47亿、50亿。

从营业收入来看,贵州茅台作为高端白酒代表,营收遥遥领先,今年前三季度营收高达1231.23亿。五粮液紧随其二,营收为679.2亿。山西汾酒次之,营收为313.6亿。值得注意的是,营收排名前三位和市值排名前三位完全一致。

营收排名后三位分别为皇台酒业、岩石股份和金种子酒。其中皇台酒业今年三季度营业收入只有1.14亿,岩石股份为2.31亿,金种子酒位列倒数第三为8.06亿。

数据来自wind

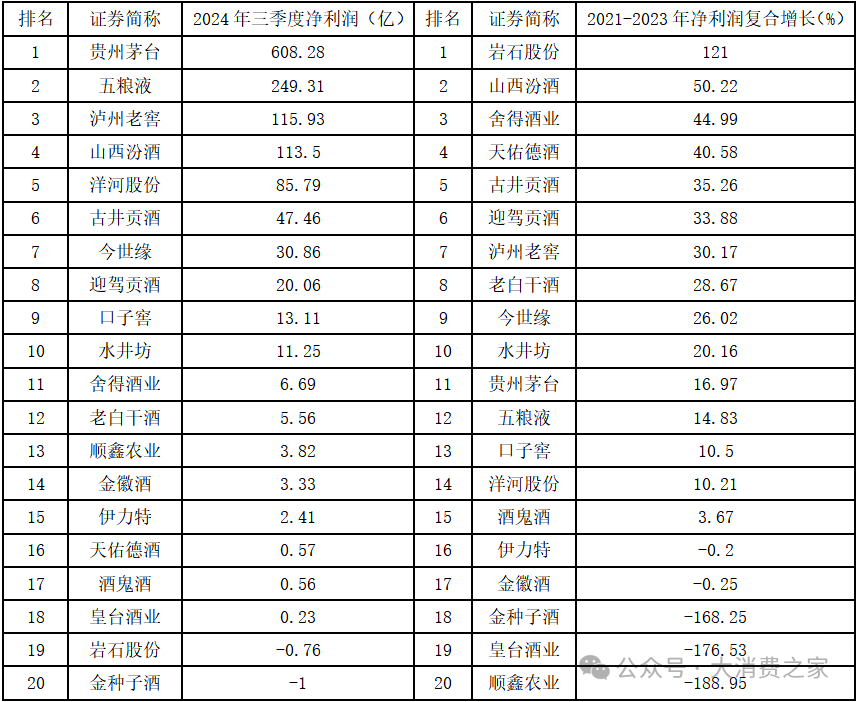

从净利润来看,净利润排名前三位均是高端白酒企业。贵州茅台、五粮液和泸州老窖排名前三,今年前三季度净利润分别为608亿、249亿和116亿。山西汾酒净利润位于第四位,为113.5亿,净利润和泸州老窖只差2亿左右。净利润排名末三位的分别是金种子酒、岩石股份和皇台酒业,三家企业只有1家企业是盈利的。其中金种子酒今年前三季度亏损1亿,岩石股份亏损0.76亿,皇台酒业微盈利0.23亿。

成长能力用近三年净利润复合增速来衡量。成长能力来看,高端白酒排名并不靠前,高端白酒名次最高的是泸州老窖,排名第七。贵州茅台和五粮液分别排名十一和十二。山西汾酒成长能力排名又挤进了前三,位列第二位,2021-2023年净利润复合增长50.22%。第一名是岩石股份,三年复合增长121%;舍得酒业位列第三,三年复合增长44.99%。成长能力较差的是地方性酒企,排名末五位中有四家地产酒。黄台酒业、金种子酒、金徽酒和伊力特,这四家地产酒,2021-2023年平均每年净利润都是下滑的。此外,成长性最差的是顺鑫农业,2021-2023年净利润平均每年下滑188.95%。

数据来自wind

网友留言(0)