来源:华尔街见闻

在8月公布的二季报中,小米造车“带飞”集团交出“史上最出色的季报”,营收创下历史新高。

在小米下周一即将公布三季报前夕,摩根士丹利发布报告喊话称:小米仍然是首选,不要太早下车!

大摩预计,小米将继续给出“乐观的”三季报,将对小米(01810.HK)的目标价从26港元上调至35港元,按周五收盘价计,意味着小米股价仍有25%的上涨空间,预计即将推出的SUV车型将成为一个重要催化剂。

财务水平方面,大摩预计小米2024年的每股收益(EPS)将达到0.88元,到明后年将分别达到0.98和1.09元。

大摩:任何回调都是“入场良机”!

财报中,大摩维持了对小米的“增持”评级,并认为任何回调都可能是长线投资者的入场良机。

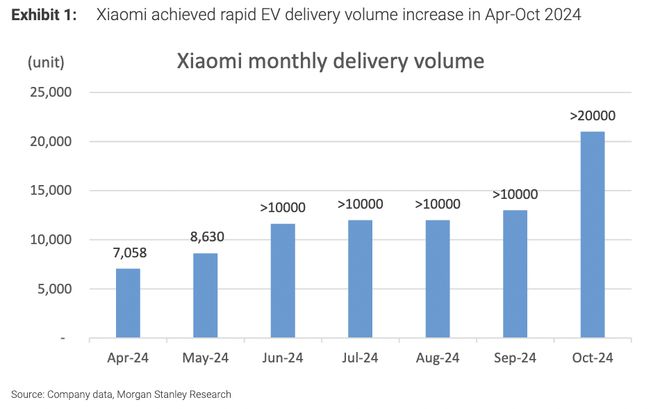

电动车业务方面,研报指出,小米电动汽车10月的出货量在份超过了2万辆,这是公司产能实现“里程碑式”提升的一大标志。

同时,随着小米SU7车型的订单持续增长,导致积压订单超出预期,交货等待时间超过20周,意味着强劲的销售势头将持续。

目前,小米正在扩展其分销和服务网络,并开始建设第二家电动车工厂,这将有助于收入增长和规模优势的提升。

此外,大摩还表示,对新推出的SU7 Ultra而言,虽然预计其不会成为销量的重要驱动力,但显著了提升了品牌形象。

报告表示,虽然该车型定价高昂,但市场反应仍十分热烈:小米SU7 Ultra预售价81.49万元,预订开启10分钟,小定突破3680辆。

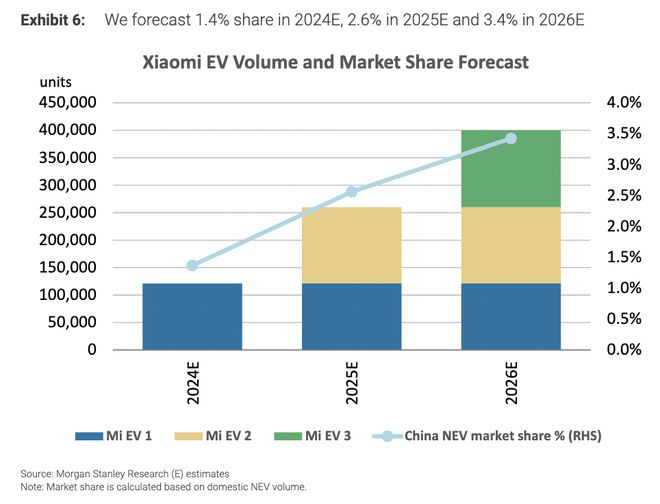

综合考虑以上因素,大摩将对小米汽车全年销量的预期从23万-25万辆上调至26万-40万辆,维持毛利率预期不变,预计2024-2026年间累计的汽车毛利润将从349亿元增至393亿元。

预计到第二款电动SUV推出后,小米在电动汽车的市场份额将在2025年达到2.6%、在2026年达到3.4%。

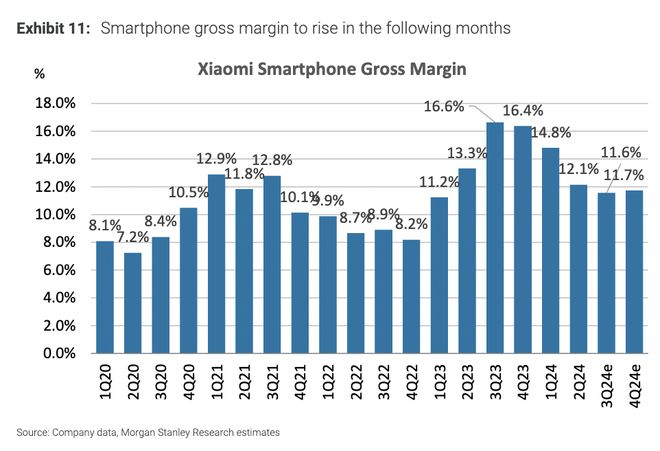

智能手机业务方面,报告认为,虽然小米新款智能手机的定价有所提高,但销售势头依然强劲,大摩通过供应链检查发现,小米15等型号的订单仍有所增加。

大摩认为,平均售价的上升有助于转嫁组件成本,这对未来6-12个月的利润率有利;如果零部件成本在2025年下降,可能会给毛利率带来惊喜。

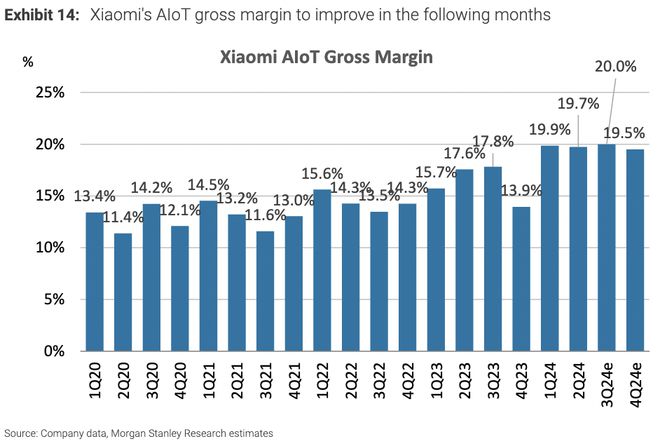

AIoT业务方面,报告表示,AIoT业务二季度的市场表现突出,平板电脑、空调、冰箱和洗衣机的出货量都有显著增长。数据显示,在过去的几个季度里,小米的AIoT毛利率已从13-15%提高到19-20%。

大摩预计,随着产品组合的优化和成本协同效应,AIoT的毛利率有望继续提升。

网友留言(0)