炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

一、保持多头思维,利用短期波动积极布局

9月底以来,我们反复强调保持多头思维。当前在经历大幅上涨,同时海内外一系列重要事件落地,短期市场或面临预期兑现、海外不确定性上升等担忧而出现波动。

对此,我们需要再次强调的是,在“抓住重点、主动作为” 的政策新导向下,市场逻辑已经反转,持续的政策组合拳已在逐步带来并将继续支撑股市环境和中国经济的良性循环。

首先,9月24日以来连续多场重磅会议密集召开,各项政策宽松措施密集加码,持续验证这一次的政策变化是一场持续的春风。本次人大常委会聚焦化债政策,让地方卸下包袱、轻装上阵。与此同时,在此后的新闻发布会上,财政部部长蓝佛安进一步明确尚未出台的增量政策将尽快推动出台、2025年财政政策将更加积极。

化债方面:1)安排地方政府债务限额一次性提高6万亿、分三年执行;2)从2024年开始,连续五年每年从新增地方政府专项债券中安排8000亿元,补充政府性基金财力,专门用于化债,累计可置换隐性债务4万亿元;3)2029年及以后年度到期的棚户区改造隐性债务2万亿元仍按原合同偿还。

根据财政部部长蓝佛安的介绍,三项政策协同发力之下,2028年之前地方需消化的隐性债务总额从14.3万亿元大幅降至2.3万亿元,平均每年消化额从2.86万亿元减为4600亿元,不到原来的六分之一。

本次债务置换,一方面解决地方“燃眉之急”,缓释地方当期化债压力、减少利息支出。另一方面,帮助地方畅通资金链条,将原本用来化债的资源腾出来,将原本受制于化债压力的政策空间腾出来,将原本用于化债化险的时间精力腾出来,从而能够聚焦“稳增长、调结构、促发展”等工作,增强发展动能。

对于市场更加关心的增量政策方面:

一是明确尚未出台的增量政策将尽快推动出台。包括:1)房地产税收政策,已按程序报批,近期即将推出;2)债务置换工作,马上启动;3)发行特别国债补充国有大型商业银行核心一级资本,正在加快推进中;4)收储和收购存量商品房,正配合相关部门研究制定政策细则。

二是明确明年将实施更加给力的财政政策。包括:1)积极利用可提升的赤字空间;2)扩大专项债券发行规模,拓宽投向领域,提高用作资本金的比例。3)继续发行超长期特别国债;4)加大力度支持大规模设备更新,扩大消费品以旧换新的品种和规模;5)加大中央对地方转移支付规模,加强对科技创新、民生等重点领域投入保障力度。

与此同时,随着逆周期政策不断加码,实体预期已开始改善,中国经济有望逐步进入良性循环。此前9月多数经济指标已呈现改善信号,10月PMI进一步打破季节性规律重返扩张区间,多个分项创下近年同期新高,资本市场回暖对实体信心的修复初见成效。

中期,特朗普上台或增加市场对关税的担忧,相对应的,后续的政策预期也更强。11月6日,特朗普宣布赢得总统大选。与此同时,国会选举结果也基本出炉,“共和党全胜”的可能性在增加。相比现任的拜登民主党政府和共和党控制众议院的“分裂国会”,当前“共和党全胜”的局面大幅强化了特朗普主要政策推进的可能性。而此前特朗普曾威胁对华加征60%的关税,引发市场对出口降速的担忧。对此我们认为,一方面加征关税的时间乃至最终关税的幅度仍有较大的不确定性,二则不同于上一轮2018年时,当前国内政策已明确转向宽松。即便后续外部压力增大,内部宽松也有望对冲。

因此,在反转逻辑的大框架下,我们要关注的是这轮行情走多长。面对阶段性可能出现的震荡波动,仍建议保持多头思维、积极应对。围绕着反转逻辑,资本市场和资产负债表以及中国经济要形成一种良性的正面循环,需要更长久的行情,而不是短期暴利。但是中国经济的好转不是一蹴而就的,所以,行情震荡向上,才能走得更远。

并且,本轮上涨或将由多个阶段性的“快涨、大波动”的震荡市构成,底部逐步抬升、拾级而上。中国经济运行中的问题化解需要时间,所以,行情向上难免有颠簸,阶段性快涨之后的大波动大分化,其实是等一等股市和经济的良性互动,有助于行情走得更远。

二、积极布局跨年,聚焦能够穿越颠簸的两大主线

2.1、岁末年初抢跑下一年景气,沿着三季报寻找2025年强者恒强&困境反转的方向:龙头、供给出清板块

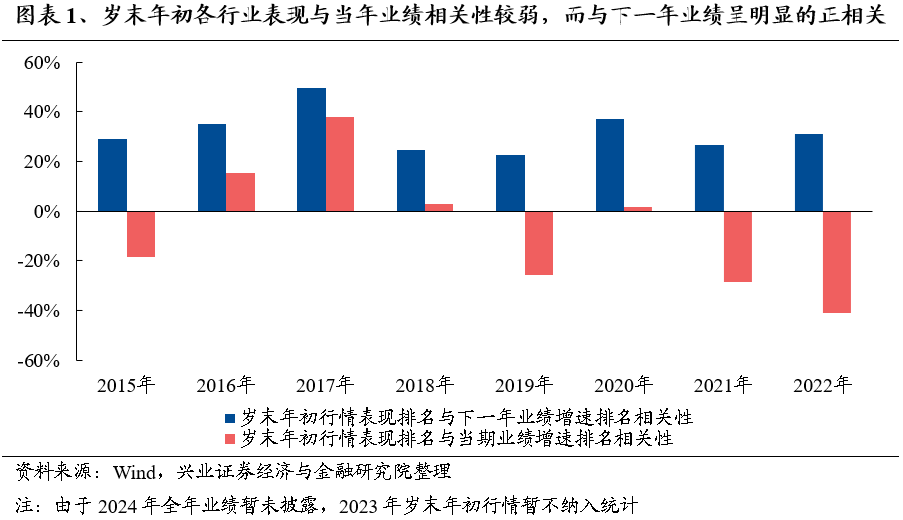

参考历史经验,岁末年初市场通常提前抢跑定价下一年景气。自2015年以来的各年岁末年初行情中,各行业表现排名与其下一年业绩增速呈现较强的正相关,而与当期的业绩增速相关性较弱、甚至呈现负相关。从这个角度来看,投资者往往在年底寻找下一年景气更占优的行业提前进行布局,因此当前阶段寻找下一年强者恒强或者困境反转的方向变得尤为重要。

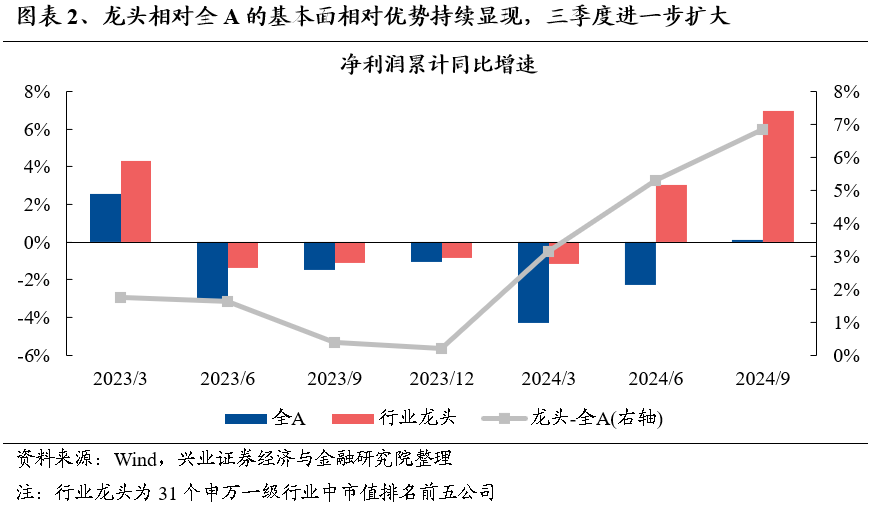

从胜率的角度,年初以来龙头基本面优势已经在显现且三季度进一步扩大,后续有望成为强者恒强的重要方向。以各一级行业市值排名前五的公司为参考,年初以来龙头基本面优势持续显现,三季度进一步扩大。在总量盈利平淡的当下,龙头盈利增速率先回升,凸显了其穿越周期的韧性。更重要的是,随着供给侧持续出清、需求侧迎来弹性,龙头的基本面优势后续有望强化:一方面,在行业供给经历中长期出清、监管鼓励并购重组的背景下,上市公司的龙头集中度将迎来较快的提升,“剩者为王”的逻辑有望加速演绎,龙头将更加受益于市场出清带来的竞争格局优化;另一方面,随着政策发力稳增长,后续需求侧也有望迎来弹性。龙头提升市占率后,一旦需求侧具备新的增长点,业绩弹性将会更大,有望成为基本面“强者恒强”的重要方向。

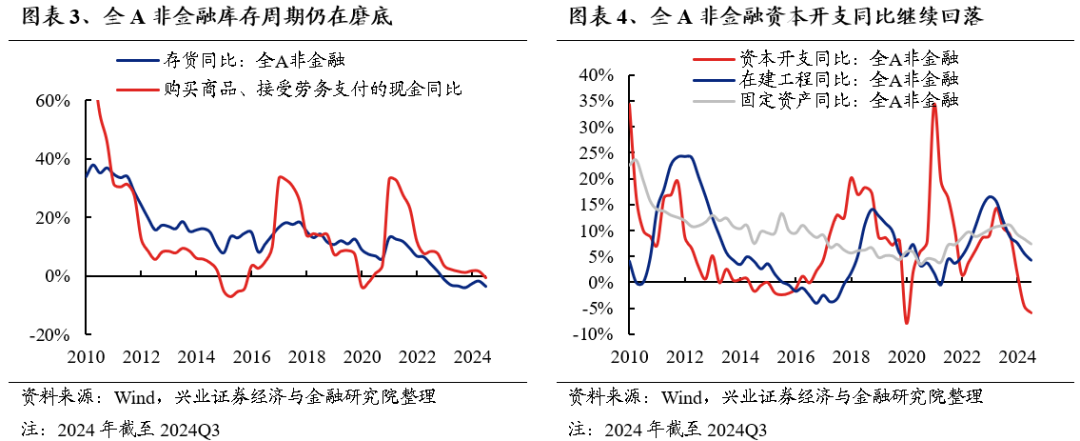

从赔率的角度,后续需求侧具备回升预期,当前供给率先出清的行业业绩底部反转的弹性更大。从三季报来看,上市公司库存周期仍在磨底,产能周期加速出清。在后续政策加码的预期下,各行业需求侧具备回升预期,因此当前供给率先出清的行业有望获得更好的供需结构改善,从而业绩底部反转的弹性也更大,是寻找困境反转方向的重要线索。

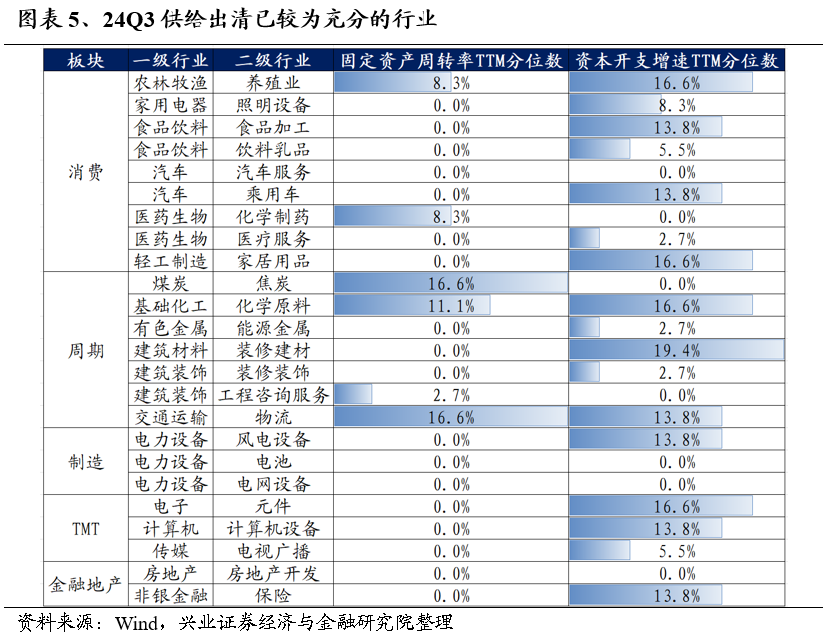

重点关注当前产能利用率以及资本开支增速处于历史较低水平的行业,其供给出清或已较为充分,若后续需求侧具备催化,有望率先实现困境反转。以固定资产(含在建工程)周转率TTM的近十年分位数刻画行业产能利用率水平,以资本开支增速TTM近十年分位数刻画行业资本开支意愿,当前两个指标均处于历史低位的行业主要集中在消费医药(养殖、食饮、汽车、化学制药、家居用品)、周期(焦炭、化学原料、能源金属、建材、建筑)、新能源(风电设备、电池、电网设备)、TMT(元件、计算机设备、电视广播)、金融地产(房地产开发、保险)。若后续政策在需求侧及时发力,则其中消费医药、周期、金融地产等顺周期板块的细分行业值得率先关注。

2.2、潜在的并购重组方向:政策盘活“沉睡”资产、提振股市、实现高质量化债及高质量发展的重要抓手

今年,在IPO继续收紧的背景下,并购重组作为优化资源配置、激发市场活力的重要途径,相关政策不断完善、优化。从年初证监会召开支持并购重组的座谈会、发布多项政策支持上市公司通过并购重组提升投资价值,到4月国务院发布资本市场新“国九条”进一步鼓励并购重组,6月证监会发布的“科创板八条”,再到9月24日以来“并购十六条”、《重组办法》征求意见稿发布,且强调并购重组作为上市公司市值管理的重要途径,均可以看出国家高度重视并购重组对于高质量发展、资源配置和产业整合的重要作用。

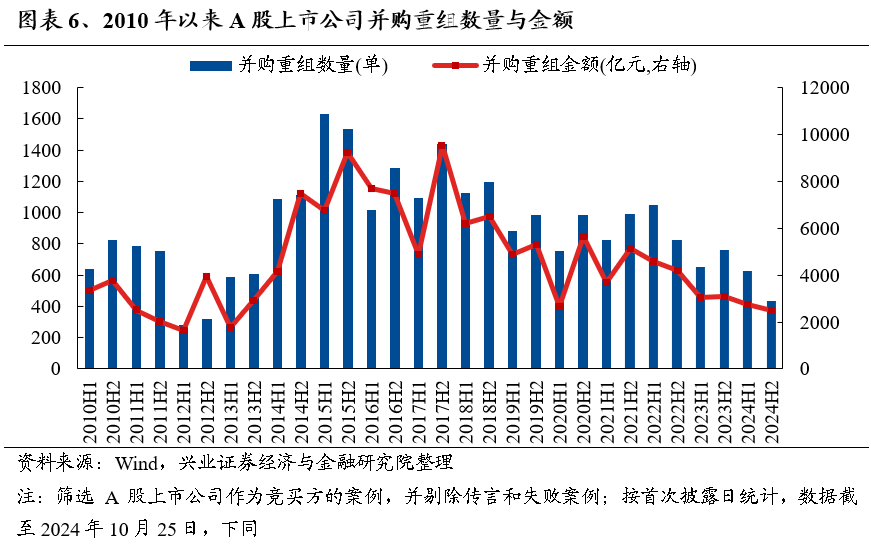

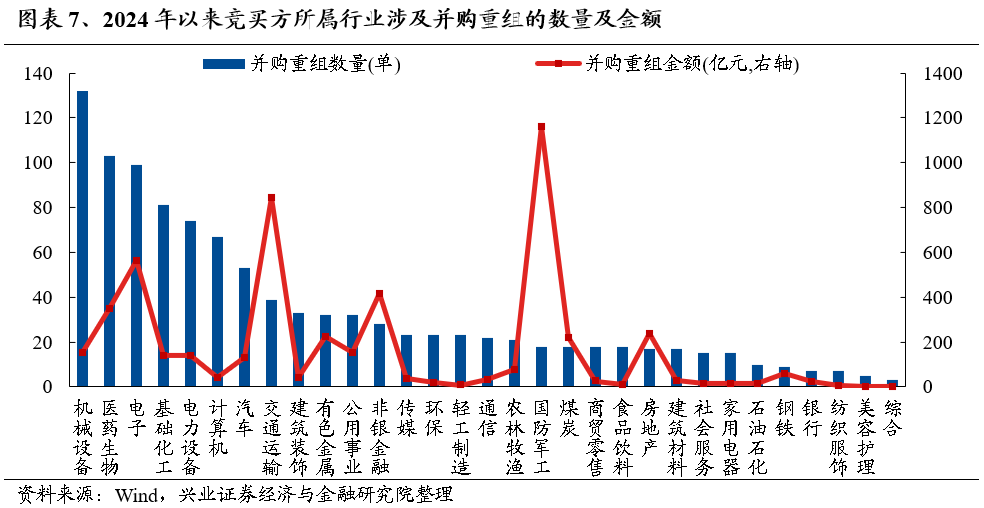

而随着政策持续优化,今年国内上市公司并购重组进度也明显加快,尤其是下半年以来持续提速。结构上主要集中在机械、医药、电子、化工、新能源等新质生产力方向以及产业整合加速的方向。截至10月25日,今年以来A股上市公司首次披露并购重组1065单,交易金额超5200亿元,下半年以来并购整合进度持续提速,目前交易金额已与上半年相当。行业上看, 竞买方主要集中在机械、医药、电子、化工、新能源等产业整合加速的行业,同时交易金额较大的行业有军工、交运、非银等。

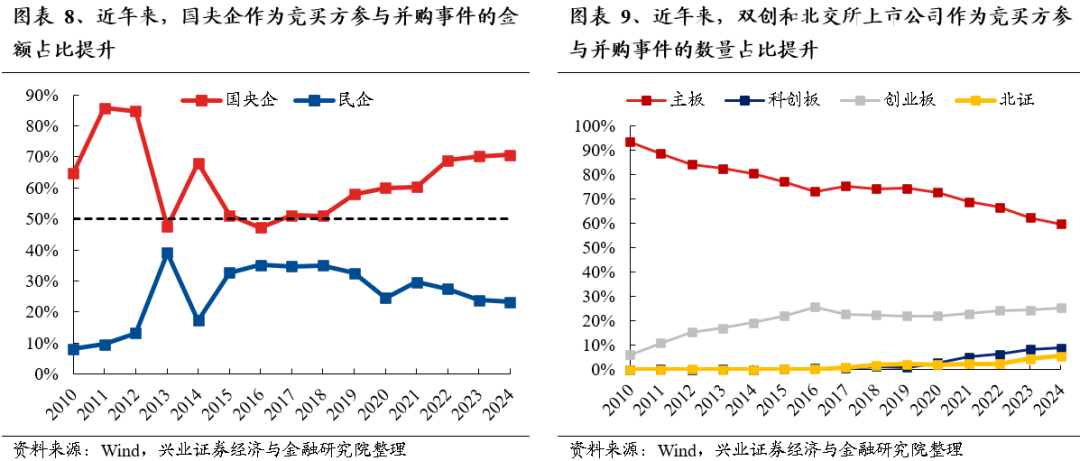

另一方面,随着并购重组向专业化、高质量化发展,并购重组市场呈现出以下两点趋势:1)国央企重组整合提速。国央企作为竞买方的交易金额占比由2016年的47.2%提升至今年(截至10月25日)的70.6%;2)双创、北交所并购数量占比持续提升。双创和北交所上市公司作为竞买方参与并购事件的数量占比由2010年的6.4%提升至目前的40.1%。

因此,后续来看,新质生产力和产业整合有望成为并购重组的两大核心线索。在当前“强监管防风险促高质量发展”主线下,科技创新和产业调整将成为并购重组的重要目标,关注包括国防军工、TMT、生物医药、新能源车、先进制造业等为代表的新质生产力方向,以及央国企主导的券商、钢铁、有色、公用事业等潜在产业整合方向。

风险提示

经济数据波动,政策宽松低于预期,美联储降息不及预期等。

注:文中报告节选自兴业证券经济与金融研究院已公开发布研究报告,具体报告内容及相关风险提示等详见完整版报告。

证券研究报告:《保持多头思维,利用短期波动积极布局——A股策略展望》

对外发布时间:2024年11月10日

报告发布机构:兴业证券股份有限公司(已获中国证监会许可(金麒麟分析师)的证券投资咨询业务资格)

本报告分析师 :

张启尧(金麒麟分析师) SAC执业证书编号:S0190521080005

胡思雨(金麒麟分析师) SAC执业证书编号:S0190521110003

张勋(金麒麟分析师) SAC执业证书编号:S0190520070004

吴峰(金麒麟分析师) SAC执业证书编号:S0190510120002

杨震宇(金麒麟分析师) SAC执业证书编号:S0190520120002

网友留言(0)