专题:聚焦2024基金三季报

2024 年三季度被动权益基金季报盘点:被动权益基金迎来行情

1、在不计算联接基金的情况下,截至 2024 年三季度末,全市场被动权益基金合计 3.3 万亿元,规模相较于上一季度上升 45.37%;其中纯指数股票基金规模为 3.07 万亿元,增强指数股票基金规模为 0.23 万亿元。从数量层面来看,全市场被动权益基金共计 1,452 只,其中纯指数股票基金1,170 只,增强指数股票基金 282 只。

2、从市场新发角度来看,2024 年三季度被动权益基金新发募集规模合计约341.96 亿元,较上一季度增速为 12.77%。其中,三季度纯指数股票基金发行规模为 321.92 亿元,合计发行数量为 76 只,增强指数股票基金发行规模为20.04亿元,合计发行数量为 8 只。

3、总体来看,市场三季度各大指数大幅上涨。上证指数、沪深300指数、创业板综合指数涨跌幅分别为 12.44%、16.07%和26.08%,天相股票基金指数涨跌幅为 17.65%,天相混合基金指数涨跌幅为 9.52%。与此同时,天相纯指数股票基金指数涨跌幅为 13.39%,天相增强指数股票基金指数涨跌幅为18.76%。4、从资金申赎的情况来看,2024 年三季度被动权益类市场整体稳定,申购份额为 6,541.34 亿份,赎回份额为 4,093,27 亿份,净申购份额为2,448.06亿份。与上一季度相比,被动权益基金净申购份额有所上升,表明交易活跃度有所上升,选择阶段性进入的市场资金净增长速度有所加快,净申购份额增加。5、2024 年三季度被动权益基金二级市场上的成交量与上一季度相比大幅增加,达到 29,381 亿份,其中主要以纯指数股票基金为主,其交易量达到29,131亿份;增强指数股票基金三季度的成交量为 250 亿份。6、截至 2024 年三季度,市场上管理被动权益基金规模居前列的管理人主要均为大型公募基金。从基金公司管理的被动权益基金规模来看,华夏基金管理规模约 5,985 亿元,市场占有率最高,约占 18.13%;易方达基金、华泰柏瑞基金、南方基金、嘉实基金、富国基金、国泰基金和广发基金等基金公司排名相对靠前,管理规模均超过 1,000 亿元,排名靠前基金公司市占率更高且排名稳定,表明被动权益市场格局未发生太大变化。

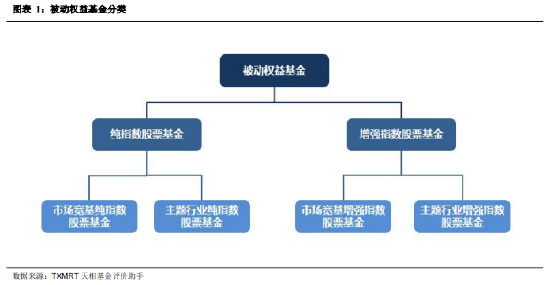

截至 2024 年 10 月 25 日,公募基金完成了 2024 年三季报的完整披露。基于天相基金二级分类口径,本文将纯指数股票基金以及增强指数股票基金归类为被动权益基金,并对业绩表现、规模、持仓以及管理人情况进行季度盘点。

其中,市场宽基纯指数股票基金是指运用完全复制法、优化复制法或抽样复制法等方法跟踪市场宽基市值加权指数,且不以获得超额收益为目标的基金;主题行业纯指数股票基金是指运用完全复制法、优化复制法或抽样复制法等方法跟踪主题/行业/科创/创业/SmartBeta 等非市场宽基指数且不以获得超额收益为目标的基金;市场宽基增强指数股票基金是指运用增强型指数化投资方法跟踪市场宽基市值加权指数并希望获得超额收益的基金;主题行业增强指数股票基金是指运用增强型指数化投资方法跟踪主题/行业/科创/创业/Smart Beta 等非市场宽基指数并希望获得超额收益的基金。

一、被动权益基金市场回顾

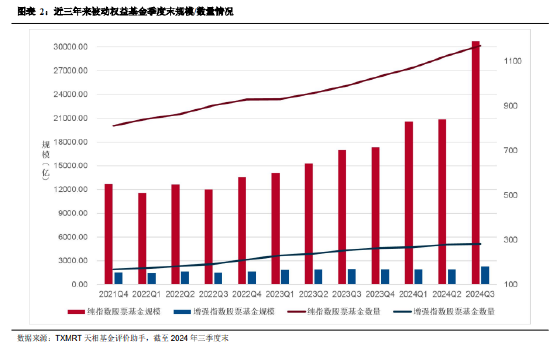

1、被动权益基金规模回顾

(1)整体规模:较上一季度大幅上升 45.37%,为近三年最高点

在不计算联接基金的情况下,截至 2024 年三季度末,全市场被动权益基金合计3.3 万亿元,规模相较于上一季度上升 45.37%;其中纯指数股票基金规模为 3.07 万亿元,增强指数股票基金规模为0.23 万亿元。从数量层面来看,全市场被动权益基金共计 1,452 只,其中纯指数股票基金 1,170 只,增强指数股票基金282只。

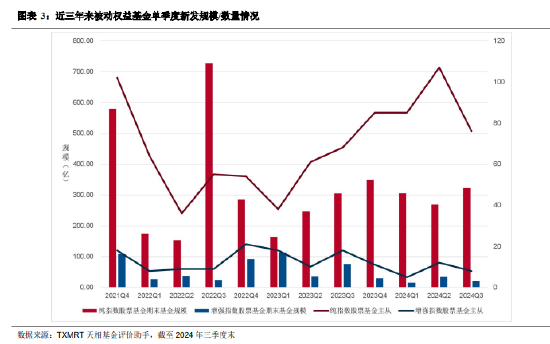

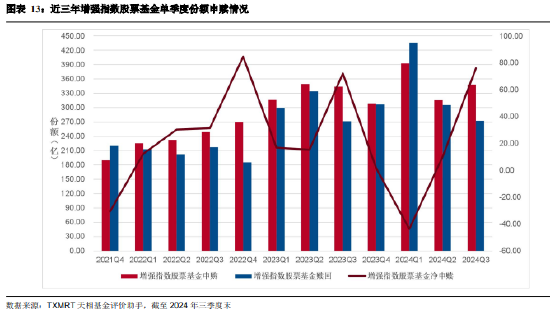

(2)新发规模:三季度合计约 341.96 亿元,较上一季度有所增速

从市场新发角度来看,2024 年三季度被动权益基金新发募集规模合计约341.96 亿元,较上一季度增速为12.77%。其中,三季度纯指数股票基金发行规模为 321.92 亿元,合计发行数量为76 只,增强指数股票基金发行规模为 20.04 亿元,合计发行数量为 8 只。

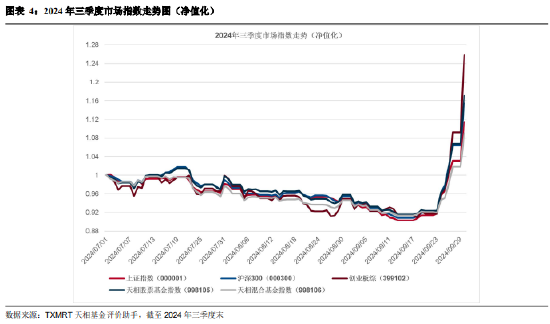

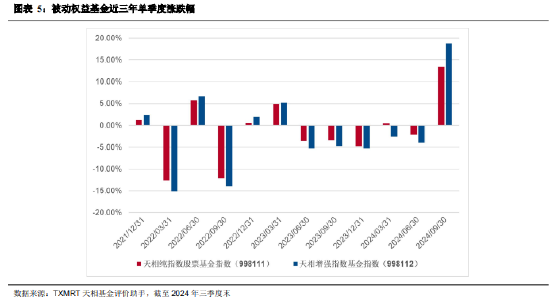

2、纯指数股票基金指数上涨 13.39%,表现较为强势

总体来看,市场三季度各大指数大幅上涨。上证指数、沪深 300 指数、创业板综合指数涨跌幅分别为12.44%、16.07%和 26.08%,天相股票基金指数涨跌幅为 17.65%,天相混合基金指数涨跌幅为9.52%。与此同时,天相纯指数股票基金指数涨跌幅为 13.39%,天相增强指数股票基金指数涨跌幅为 18.76%。

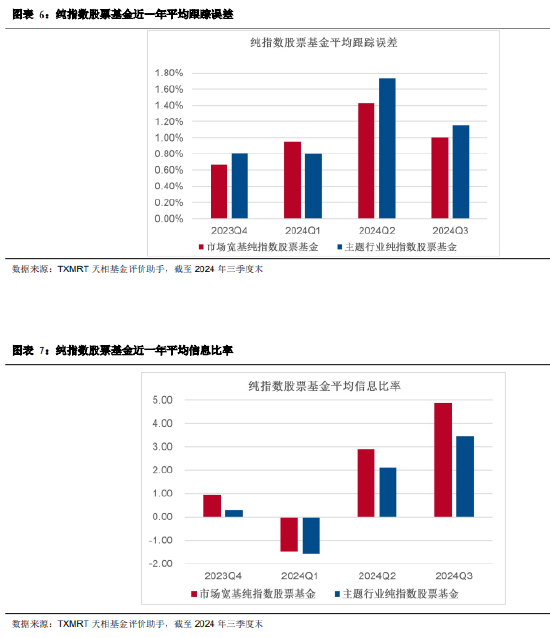

如果观察被动权益基金相较于所跟踪指数的年化跟踪误差以及年化信息比率,可以看出,在纯指数股票基金中,市场宽基纯指数股票基金在 2024 年三季度的平均年化跟踪误差为 1.0%,平均年化信息比率为4.88;主题行业纯指数股票基金同期的平均年化跟踪误差为 1.15%,平均年化信息比率为 3.46。

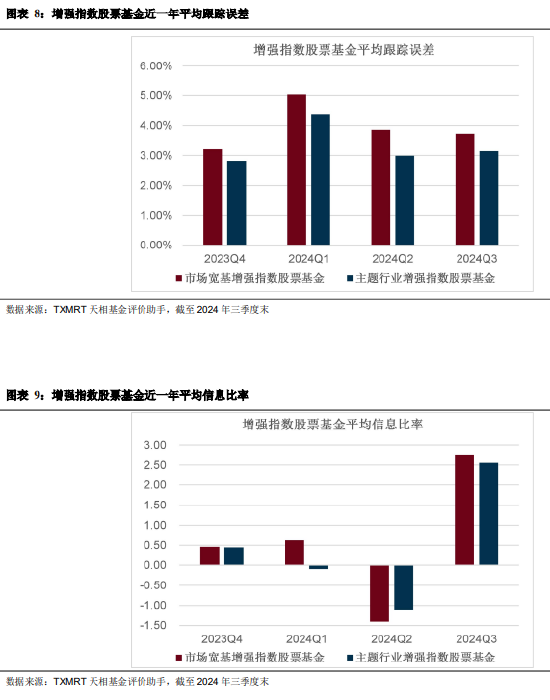

对于增强指数股票基金来说,市场宽基增强指数股票基金 2024 三季度的平均年化跟踪误差为3.73%,平均年化信息比率为 2.74;主题行业增强指数股票基金同期的平均年化跟踪误差为3.15%,平均信息比率为2.56。

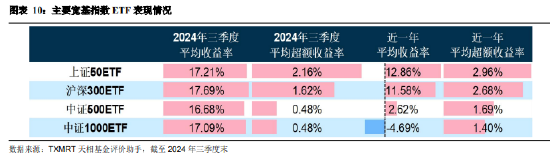

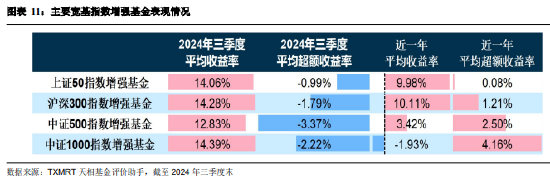

在被动权益基金中,宽基指数 ETF 是重要的配置工具,其中包括上证 50ETF、沪深300ETF 在2024年三季度平均收益率为正,中证 500ETF、中证 1000ETF 在内的主流宽基指数 ETF 平均收益均为正。

增强指数基金表现相对较好,从市场平均水平来看,2024 年三季度上证 50ETF 指数增强基金、沪深300ETF指数增强基金、中证 500ETF 指数增强基金以及中证 1000ETF 指数增强基金在内的主流宽基指数增强基金平均超额收益率均为负。

二、被动权益基金产品分析

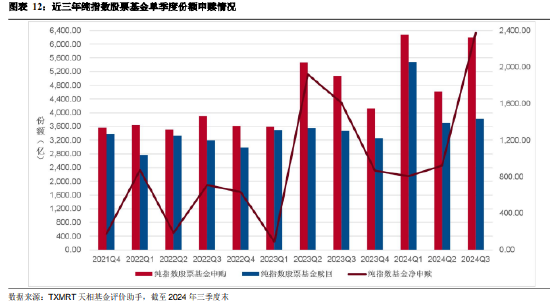

1、资金申赎:三季度净申购份额为 2,448.06 亿份,选择阶段性进入的市场资金不断加入

从资金申赎的情况来看,2024 年三季度被动权益类市场整体稳定,申购份额为6,541.34 亿份,赎回份额为4,093,27 亿份,净申购份额为 2,448.06 亿份。

与上一季度相比,被动权益基金净申购份额有所上升,表明交易活跃度有所上升,选择阶段性进入的市场资金净增长速度有所加快,净申购份额增加。

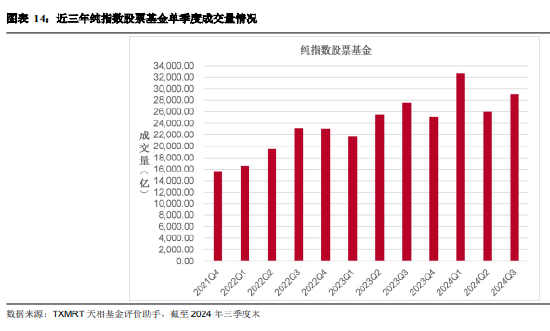

2、成交量:三季度为 29,381 亿份,活跃度有所上升

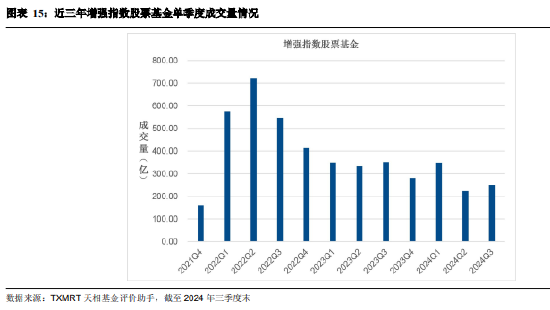

2024 年三季度被动权益基金二级市场上的成交量与上一季度相比大幅增加,达到29,381 亿份,其中主要以纯指数股票基金为主,其交易量达到 29,131 亿份;增强指数股票基金三季度的成交量为250 亿份。

3、持仓分析:食品饮料、电子、非银金融、电力设备、银行为前五大持仓行业

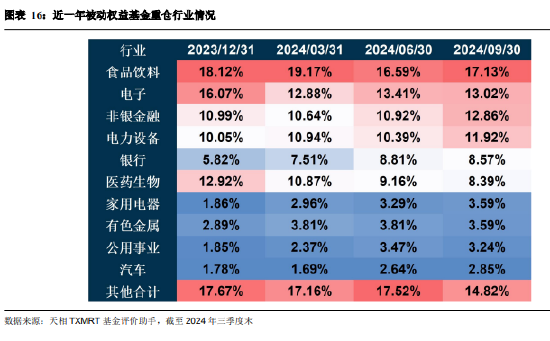

将被动权益基金前十大持仓按申万一级行业划分,本季度重仓前十行业持仓比例合计85.18%,其中食品饮料、电子、非银金融、电力设备、银行持仓比例为前五大重仓行业。

从近一季度的情况来看,银行占比超过医药生物成为第五大行业,这表明权益基金持仓重点发生了一定的变化。

三、基金公司分析

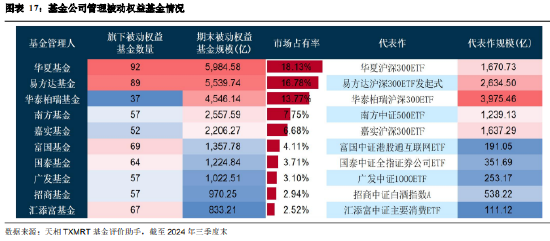

截至 2024 年三季度,市场上管理被动权益基金规模居前列的管理人主要均为大型公募基金。从基金公司管理的被动权益基金规模来看,华夏基金管理规模约 5,985 亿元,市场占有率最高,约占18.13%;易方达基金、华泰柏瑞基金、南方基金、嘉实基金、富国基金、国泰基金和广发基金等基金公司排名相对靠前,管理规模均超过1,000 亿元,排名靠前基金公司市占率更高且排名稳定,表明被动权益市场格局未发生太大变化。

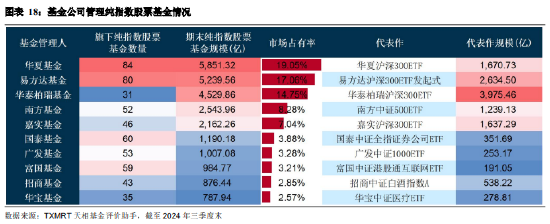

在被动权益基金中,纯指数股票基金占主导地位,其中华夏基金最为领先,市场占有率为19.05%,规模约5,851 亿元;随后是易方达基金、华泰柏瑞基金、南方基金、嘉实基金等基金公司,市场占有率均超过5%。头部基金公司纯指数股票基金代表作为华夏沪深 300ETF、易方达沪深 300ETF 发起式、华泰柏瑞沪深300ETF、南方中证 500ETF 以及嘉实沪深 300ETF 等,整体来看,市场规模较大的纯指数股票基金主要为市场宽基指数基金。

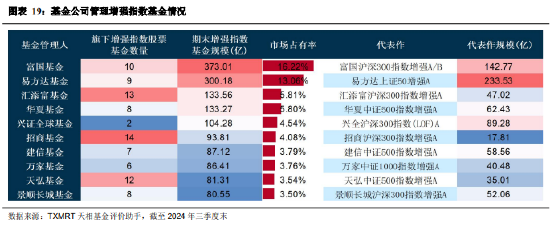

从增强指数股票基金规模来看,富国基金和易方达基金仍处于市场领先地位,市场占有率均分别为16.22%和 13.06%,管理规模均超过 300 亿元;汇添富基金、华夏基金等基金公司紧随其后,市场占有率均超过5%,管理规模分别为 133.56 亿元、133.27 亿元。

头部基金代表作为富国沪深 300 指数增强 A、易方达上证 50 指数增强 A、汇添富沪深300 指数增强A、华夏中证 500 指数增强 A、等。从规模靠前的增强指数基金规模来看,市场主流为市场宽基指数增强基金。

重要免责声明 评级结果及相关报告所引用信息和数据均来源于公开资料和合法渠道,天相基金评价研究人员力求评级和报告之内容、引用资料和数据的客观与公正,但不对所引用资料和数据本身的真实性、准确性和完整性作出保证。

天相投资顾问有限公司 研究员:杜正中 基金从业资格编号: A20190531008576

助理:陈亚南

网友留言(0)